Рекламный плакат голландской страховки Компания из ок. 1900–1918 изображает рыцаря в доспехах.

Рекламный плакат голландской страховки Компания из ок. 1900–1918 изображает рыцаря в доспехах. Страхование - средство защиты от финансовых потерь. Это форма управления рисками, в основном используемая для хеджирования риска условных или неопределенных убытков.

Организация, предоставляющая страхование, известна как страховщик, страховая компания, страховая компания или андеррайтер. Физическое или юридическое лицо, покупающее страховку, называется застрахованным или держателем полиса. Страховая сделка предполагает, что застрахованный принимает на себя гарантированный и известный относительно небольшой убыток в виде выплаты страховщика в обмен на обещание страховщика возместить застрахованному лицу в случае покрываемого убытка. Убыток может быть или не быть финансовым, но он должен быть сокращен до финансовых условий и обычно связан с чем-то, в чем застрахованный имеет страховой интерес, установленный правом собственности, владением или ранее существовавшимими.

Застрахованный получает договор, называемый страховым полисом, в котором подробно условия и обстоятельства, при которых страховщик будет выплачивать компенсацию застрахованному. Сумма денег, взимаемый страховщиком с держателя полиса за покрытие, указанное в страховом полисе, называется премией . Если застрахованный несет убытки, покрываемые страховым полисом, застрахованный подает претензию страховщику для обработки оценщикомензий. Страховщик может хеджировать свой собственный риск, заключив перестрахование, в соответствии с другой страховой компанией, соглашается нести часть рисков особенно, если первичный страховщик считает риск слишком большим для него..

Продавцы с давних времен искали способы минимизировать риски. На фото: губернаторы гильдии винных торговцев, автор Фердинанд Бол, ок. 1680.

Продавцы с давних времен искали способы минимизировать риски. На фото: губернаторы гильдии винных торговцев, автор Фердинанд Бол, ок. 1680. Методы передачи или распределения практиковались китайскими и вавилонскими торговцами еще в 3-м и 2-м тысячелетия до нашей эры соответственно. Китайские торговцы, путешествующие по коварным речным порогам, перераспределяют свои товары по множеству судов, чтобы ограничить потери из-за опрокидывания любого отдельного судна. Вавилоняне разработали систему, которая была записана в знаменитом Кодексе Хаммурапи, c. 1750 г. до н.э. и практиковался ранними парусными купцами. Если продавец получил ссуду для финансирования поставки, он должен был выплатить кредитору дополнительную сумму в случае кражи груза или утери в море.

Около 800 г. до н.э. жители Родоса создали «общее среднее ». Когда несколько торговцев имели груз на одном судне, если во время рейса одного места торговца было выброшено, чтобы спасти контейнер во время шторма, остальные торговцы должны были быть заменены на борт, чьи товары были выброшены на борт, из выручки. их сохраненного груза.

У древних греков были морские займы. Деньги выдавались авансом за корабль, который должен быть возвращен с большим процентом, если корабль будет успешным, но не возвращены вообще, если корабль будет потерян, ставка достаточно высокой, чтобы платить не только за использование капитала, но из-за риска его потери (полностью описано Демосфеном ). Ссуды такого характера с тех пор стали обычным явлением на морских территориях под названием Боттри и Respondentia bond.

Началось прямое страхование морских рисков за премию, выплачиваемую независимо от ссуд, насколько, в Бельгии около 1300 лет нашей эры.

Отдельные договоры страхования (т.е. страховые полисы, не связанные с займами или другими видами договоров) были изобретены в Генуе в 14 веке, как и страховые фонды, обеспеченные залогами помещичьих земель. Первый известный договор страхования датируется Генуей в 1347 году, а в следующем столетии морское страхование получило широкое распространение, возможности интуитивно варьировались в зависимости от рисков. Эти новые договоры позволили отделить страхование от инвестиций, раздел ролей, которое оказалось полезным в морском страховании.

Самый ранний известный полис страхования жизни был оформлен в Королевской бирже в Лондоне 18 июня 1583 г. за 383 фунтов стерлингов 6 шилл. 8г. в течение двенадцати месяцев, о жизни Уильяма Гиббонса.

Страхование стало гораздо более изощренным в эпоху Просвещения Европа, где развит.

Кофейня Ллойда была первым организованным рынком морского страхования.

Кофейня Ллойда была первым организованным рынком морского страхования. Страхование имущества в том виде, в каком мы его знаем сегодня, можно проследить до Великого лондонского пожара, который произошел в 1666 году. сожрали более 13000 домов. Разрушительные последствия пожара превратили развитие страхования «из удобства в срочное дело, - включить наше мнение в том, что сэр Кристофер Рен ил сайт« Страховой офис »в его новый план для Лондона в 1667 году». Несколько попыток реализации схемы страхования от пожаров ни к чему не привели, но в 1681 году экономист Николас Барбон и одиннадцать сотрудников основали первую компанию по страхованию от пожара, «Страховое бюро для домов», в за Королевской биржей страхования кирпичных и каркасных домов. Первоначально 5000 домов были застрахованы его страховой службой.

В то же время стали доступны первые схемы страхования для андеррайтинга коммерческих предприятий. К концу семнадцатого века рост Лондона как центра торговли увеличился из-за спроса на морское страхование. В конце 1680-х годов Эдвард Ллойд кофейню, которая стала местом встречи участников судоходной отрасли, желающих застраховать грузы и корабли, в том числе тех, кто желал выступить гарантом таких предприятий. Эти неформальные начинания приводят к созданию страхового рынка Ллойд из Лондона и нескольких связанных с ним судоходных и страховых компаний.

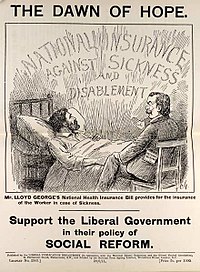

Листовка, пропагандирующая Закон о национальном страховании 1911 года.

Листовка, пропагандирующая Закон о национальном страховании 1911 года.Первая жизнь Страховые полисы были установлены в начале 18 века. Первой компанией, предложившей страхование жизни, было Дружественное общество по бессрочной гарантии, основанное в Лондоне в 1706 году Уильямом Талботом и сэром Томасом Алленом. По тому же принципу Эдвард Роу Морс учредил Общество справедливой гарантии жизни и дожития в 1762 году.

Это был первый в мире взаимный страховщик и впервые ввела страховые взносы на основе возраста, основанные на коэффициенте смертности, заложив «основу для научной практики и развития страхования» и «Основы современного страхования жизни, на которых основаны все схемы страхования жизни» <447.>

В конце 19 века «страхование от несчастных случаев» стало доступным. Первой компанией, предложившей страхование от несчастных случаев, компания по страхованию железнодорожных пассажиров, созданная в 1848 году в Англии для страхования от растущего числа смертельных случаев в зарождающейся железнодорожной системе .

К концу 19 века правительство начало запускать национальные программы страхования от болезней и старости. Германия опиралась на традицию программного социального обеспечения в Пруссии и Саксонии, начавшуюся еще в 1840-х годах. В 1880-х годах канцлер Отто фон Бисмарк ввелии по старости, страхование от несчастных случаев и медицинское обслуживание, которые легли в основу государства всеобщего благосостояния Германии. В Великобритании более обширное законодательство было введено либеральным правительством в Законе о национальном страховании 1911 года. Это дало британским рабочим классам первую систему страхования от болезней и безработицы. Эта система была значительно расширена после Второй мировой войны под областью Доклада Бевериджа, чтобы сформировать первое современное государство всеобщего благосостояния.

Страхование включает объединение средств многих застрахованных лиц (известной как подверженность рискам) для оплаты убытков, которые могут понести некоторые. Таким образом, застрахованные лица защищены от риска, размер которой зависит от частоты и серьезности происшествия. Чтобы быть страховым риском, застрахованный должен соответствовать определенным характеристикам. Страхование качестве в финансового посредника - это коммерческое предприятие и основная часть индустрии финансовых услуг, но также организации также могут самостоятельно застраховаться, сэкономить деньги на возможных потерях в будущем.

Риск, который может быть застрахован частными компаниями, обычно имеет семь общих характеристик:

Когда компания страхует отдельное лицо, существуют основные юридические требования и нормы.

«возместить ущерб» означает снова стать здоровым или быть восстановленным в том положении, в котором он находился, насколько это возможно, до наступления определенного события или опасности. Соответственно, страхование жизни обычно не рассматривается как страхование возмещения убытков, а скорее как «условное» страхование (т. Е. Требование возникает при наступлении определенного события). Обычно существует три типа договоров страхования, направленных на возмещение застрахованному:

С точки зрения застрахованного, результат, как правило, один и тот же: страховщик оплачивает убытки и возмещает расходы.

Если у Застрахованного есть полис «возмещения», от застрахованного может потребоваться оплатить ущерб, а затем страховая компания «возместит» убытки и наличные расходы, в том числе, с разрешения страховщик, возмещение расходов.

Согласно полису «оплата от имени» страховая компания будет защищать и оплачивать претензию от имени застрахованного, который ни за что не будет платить из своего кармана. Большинство современных систем страхования ответственности составлено на основе языка «плати от имени», что позволяет страховой компании управлять претензиями и контролировать их.

В соответствии с полисом «возмещения убытков» страховая компания, как правило, может либо «возместить», либо «заплатить от имени», в зависимости от того, что более выгодно для нее и застрахованного лица в процессе обработки претензии.

Лицо, стремящееся передать риск (физическое лицо, корпорация или ассоциация любого типа и т. Д.), Становится «застрахованной» стороной, как только риск принимает на себя «страховщик», страховая сторона, посредством договор, именуемый страховым полисом. Как правило, договор страхования включает, как минимум, следующие элементы: идентификацию участвующих сторон (страховщика, застрахованного, выгодоприобретателей), премию, период страхового покрытия, конкретный страховой случай, размер страхового покрытия (т. Е., сумма, подлежащая выплате страхователю или выгодоприобретателю в случае убытка) и исключения (не покрываемые случаи). Таким образом, застрахованный получает «возмещение » убытков, покрываемых полисом.

Когда застрахованные стороны терпят убытки в связи с определенным риском, страховое покрытие дает право страхователю подать иск против страховщика на покрываемую сумму ущерба, как указано в полисе. Плата, уплачиваемая страхователем страховщику за принятие риска, называется премией. Страховые взносы от многих застрахованных используются для финансирования счетов,зарезервированных для более поздней оплаты требований - теоретически для относительно небольшого числа заявителей - и для покрытия накладных расходов. Пока страховщик обеспечивает достаточные средства, зарезервированные на случай ожидаемых убытков (называемые резервами), оставшаяся маржа представляет собой прибыль.

Политики обычно включают ряд исключений, в том числе обычно:

Страх может иметь различные воздействия на общество тем, что меняет, кто несет ответственность за убытки и ущерб. С одной стороны, это может увеличить мошенничество; с другой - может помочь обществу и людям подготовиться к катастрофам и смягчить последствия для общества домашних хозяйств.

Страхование может влиять на вероятность убытков из-за морального риска, мошенничества со страховкой и превентивных мер страховой компании. Специалисты по страхованию обычно использовали моральный риск для обозначения увеличенных убытков из-за непреднамеренной неосторожности мошенничества со страховкой для обозначения повышенного риска из-за преднамеренной небрежности или безразличия. Страховщики пытаются решить проблему неосторожности с помощью проверок, положений, требующих определенных видов обслуживания, виновных в скидок на усилия по уменьшению убытков. Страховые меры по предотвращению стихийных бедствий, таких как ураганы, - из-за опасений по поводу снижения налогов и судебных издержек. баталий. Примерно с 1996 года страховщики начали играть более активную роль в уменьшении убытков, например, с помощью строительных норм.

Согласно учебным пособиям The Chartered Insurance Institute, там имеются различные методы страхования:

Play media Несчастные случаи будут (Уильям Х. Уотсон, 1922) - это фарс немой фильм о методах и неудачах страхового брокера. Сбор EYE Film Institute Нидерланды.

Play media Несчастные случаи будут (Уильям Х. Уотсон, 1922) - это фарс немой фильм о методах и неудачах страхового брокера. Сбор EYE Film Institute Нидерланды.Страховщики могут использовать бизнес-модель подписки, периодически собирая премиальные платежи в обмен на текущие и / или сложные льготы, предлагаемые страхователям.

Бизнес-модель страховщиков направлена на получение большей суммы премий и инвестиционного дохода, чем выплачивается в убытках, а также на конкурентоспособной цене, приемлемой для потребителей. Прибыль можно свести к простому уравнению:

Страховщики зарабатывают деньги двумя способами:

Самым сложным аспектом страхования является актуарная наука расчет (ценообразования) полисов, который использует статистику и вероятность приблизительного расчета будущих требований на основе заданного риска. После определения ставок страховщик по своему усмотрению отклоняет или принимает риски в процессе андеррайтинга.

На самом базовом уровне первоначальное определение ставок включает рассмотрение частот и серьезности застрахованных рисков и средних ожидаемых выплат в результате этих рисков. После этой страховой компании соберетческие данные об убытках, приведенные данные об убытках к приведенной стоимости и сравнит эти предыдущие убытки с собранной премией, чтобы оценить адекватность ставок. Коэффициенты убытков и также используются расходные нагрузки. Рейтинг по характеристикам риска включает - на самом базовом уровне - сравнение потерь с «различными потерями» - политика с удвоенным убытком, следовательно, будет взиматься в два раза больше. Более сложные многомерные анализы иногда используются, когда задействовано несколько характеристик, и одномерный анализ может дать неверные результаты. Для оценки вероятности будущих убытков Сообщение другие статистические методы.

После прекращения действия данного полиса сумма собранной премии за вычетом суммы, выплаченной по претензиям, составляет андеррайтинговую прибыль страховщика по этому полису. Эффективность андеррайтинга измеряется так называемым «комбинированным коэффициентом», который представляет собой отношение расходов / убытков к премиям. Комбинированный коэффициент менее 100% указывает на прибыль от андеррайтинга, а значение выше 100 указывает на убыток от андеррайтинга. Тем не менее, компания с комбинированным коэффициентом более 100% может оставаться прибыльной из-за инвестиционных доходов.

Страховые компании получают инвестиционную прибыль на "плавающем". Плавающий или доступный резерв - это сумма денег в наличии в любой момент времени, страховщик собрал в виде страховых премий, но не выплатил по требованиям. Страховщики начинают инвестировать страховые взносы, как только они собраны, и продолжают получать проценты или другой доход до тех пор, пока не будут выплачены претензии. Ассоциация британских страховщиков (объединяющая 400 страховых компаний и 94% страховых компаний Великобритании) имеет почти 20% инвестиций на Лондонской фондовой бирже. В 2007 году дохода США от размещения составляет 58 миллиардов долларов. В письме к инвесторам 2009 года Уоррен Баффет писал: «Нам заплатили 2,8 миллиарда долларов за то, чтобы мы держали наше размещение в 2008 году».

В находятся Штаты страховые потери собственности Компании и по страхованию от несчастных случаев составили 142,3 миллиарда долларов за пять лет, закончившихся в 2003 году году. Общая прибыль за тот же период составила 68,4 миллиарда долларов в результате использования в свободном обращении. Некоторые инсайдеры страховой отрасли, в первую Хэнк Гринберг, не верят, что можно вечно получить прибыль от размещения акций без прибыли от андеррайтинга, но это мнение не является общепринятым. Использование прогнозируемого инвестиционного прогноза, которое используется в некоторых отраслевых агентствах, назвали страховые компании, которые собирают деньги для инвестиций, продавая страхование ».

Естественно, метод плавающего обращения трудно реализовать в экономически депрессивный период. Медвежьи рынки действительно заставляют страховщиков отказаться от инвестиций и ужесточать свои стандарты андеррайтинга, поэтому плохая экономика обычно означает высокие страховые взносы. Эта тенденция колебаться между прибыльными и убыточными периодами с течением времени широко известна как цикл андеррайтинга или страхования.

Претензии и урегулирование убытков - это материализованная полезность страхования; это фактически оплаченный «продукт». Претензии страхователи могут подавать непосредственно через брокеров или агентов . Страховщик может потребовать, чтобы претензия была подана в ее собственных частных формах, или может принять претензии в стандартной отраслевой форме, например, представленные ACORD.

Отделы претензий страховой компании используют большое количество претензий. аджастеры при поддержке штата делопроизводителей и клерков по вводу данных. Поступающие претензии классифицируются по степени серьезности и назначаются оценщикам, чьи полномочия на урегулирование от их знаний и опыта. Аджастер проводит расследование каждого требования, обычно в тесном сотрудничестве со страхованием, определяет, доступно ли покрытие в соответствии с договором страхования, и если да, то разумную денежную стоимость требования и санкционирует выплату.

Страхователь может нанять своего собственного государственного аджастера для ведения бизнеса со страховой компанией от своего имени. Для сложных полисов, где претензии могут быть сложными, застрахованный, может оформить отдельную надстройку страхового полиса, называемую страхованием возмещения убытков, которая покрывает расходы государственного оценщика в случае претензии.

Урегулирование претензий по страхованию особенно сложно, потому что участвует третья сторона, истец, который не имеет договорных обязательств сотрудничать со страховщиком и может рассматривать страховщика как глубокий карман. Аджастер должен получить юридический совет для застрахованного (либо внутреннего консультанта, либо внешнего консультанта), контролировать судебный процесс, на завершение которого могут потребоваться годы, лично или по телефону с переговорами споров на обязательной конференции по урегулированию споров, когда по просьбе судьи.

Если оценщик требований подозревает недостаточное страхование, условие среднего значения может вступить в игру, чтобы ограничить риски страховой компании.

Управляя функцией обработки претензий, страховщики стремятся уравновесить удовлетворенности клиентов административных расходов на обработку и утечки переплаты по претензиям. В рамках этого баланса практика мошенничества представляет собой серьезный бизнес-риск, который необходимо и преодололевать. Споры между страховщиками и страховщиками по факту требований или методов обработки претензий иногда перерастают в судебные разбирательства (см. недобросовестность страхования ).

Страховщики часто используют страховых агентов для первоначального маркетинга или андеррайтинга своих клиентов. Агенты могут быть зависимыми, то есть они пишут только для одной компании, или независимыми, что означает, что они могут выпускать полисы от нескольких компаний. Существование и успех компаний, использующих страховых агентов, вероятно, обусловлен наличием улучшенных и персонализированных услуг. Компании также используют брокерские фирмы, банки и другие юридические лица (например, группы самопомощи, микрофинансовые организации, НПО и т. Д.) Для продвижения своих продуктов.

Любой риск, который можно оценить количественно, может быть застрахованным. Конкретные виды рисков, могут повлечь за собой претензии, известные как опасности. В страховом полисе будет подробно указано, какие опасности покрываются полисом, а какие нет. Ниже приведены неполные списки множества различных видов страхования. Одна политика может охватывать риски одним или несколькими указанными ниже. Например, страхование транспортных средств обычно покрывает имущественный риск (кража или повреждение транспортных средств), так и риск ответственности (судебные иски, вызывающие в результате аварии ). Полис страхования жилья в США обычно включает покрытие ущерба, нанесенного дому и имуществу владельца, определенные судебные иски к владельцу и даже небольшую сумму покрытия медицинских расходов гостей, получивших травмы в собственное имущество.

Бизнес страхование может принимать различные формы, такие как различные виды страхования профессиональной ответственности, также называемые профессиональным возмещением (PI), которые рассматриваются ниже под этим названием; и полис владельца бизнеса (BOP), который объединяет в один полис многие виды защиты, которые необходимы владельцу бизнеса, аналогично тому, как страхование домовладельцев включает в себя те покрытия, которые необходимы домовладельцу. 447>

Разбитое транспортное средство в Копенгагене

Разбитое транспортное средство в Копенгагене Автострахование защищает страхователя от финансовых потерь в случае происшествия с транспортным средством, которым он владеет, например, в дорожно-транспортном происшествии.

Страхование обычно включает:

Страхование разрыва покрывает избыточную сумму по вашему автокредиту в случае, если ваша страховая компания не покрывает всю ссуду. В зависимости от конкретной политики компании он может покрывать или не покрывать франшизу. Это покрытие предназначено для тех, кто вносит низкие авансовые платежи, имеет высокие процентные ставки по своим кредитам, а также тем, кто имеет 60-месячный или более длительный срок. Страхование разрыва обычно предлагается финансовой компанией, когда владелец транспортного средства покупает свой автомобиль, но многие компании автострахования предлагают это покрытие и потребителям.

Great Western Hospital, Суиндон

Great Western Hospital, Суиндон Полисы медицинского страхования покрывают стоимость лечебных процедур. Стоматологическая страховка, как медицинская, защита страхователей от стоматологических расходов. В большинстве развитых стран все граждане получают определенную медицинскую страховку от своих правительств за счет налогов. В большинстве стран медицинское страхование часто является частью льгот работодателя.

Компенсация работникам или страхование ответственности работодателя является обязательным в некоторых странах.

Компенсация работникам или страхование ответственности работодателя является обязательным в некоторых странах. Страхование от несчастных случаев страховых случаев не обязательно привязанных к какому-либо конкретному имуществу. Это широкий спектр страхования, который можно классифицировать по ряду других видов страхования, например, страхование автомобилей, страхование компенсации работникам и некоторым видам страхования ответственности.

Дружественное общество по вопросам постоянного обеспечения гарантии, Serjeants 'Inn, Fleet Street, Лондон, 1801

Дружественное общество по вопросам постоянного обеспечения гарантии, Serjeants 'Inn, Fleet Street, Лондон, 1801 Страхование жизни обеспечивает денежное вознаграждение семье умершего или другому назначенному бенефициару и может, в особенности, предусматривать доход для семьи застрахованного лица, погребение, похороны и другие окончательные расходы. Полисы страхования жизни допускаются возможность выплаты выручки бенефициару либо единовременной денежной выплатой, либо аннуитетом. В большинстве штатов человек не может приобрести полис на другого человека без его ведома.

Аннуитеты обеспечивают поток платежей и обычно классифицируются как страхование, потому что они выдаются страховыми компаниями, регулируются страхование и требуются тех же видов актуарных знаний и опыта управления инвестициями, что и страхование жизни. Аннуитеты и пенсии, которые выплачивают пожизненное пособие, иногда рассматривают как страхование от возможностей, что пенсионер переживет свои финансовые ресурсы. В этом смысле они дополняют страхование жизни, с точки зрения андеррайтинга, являются зеркальным отражением страхования жизни.

В некоторых договорах страхования жизни накапливаются денежные стоимости, которые могут быть приняты застрахованным, если полис сдан, или которые могут быть взяты в долг. Некоторые полисы, такие как аннуитеты и полисы пожертвований, являются финансовыми инструментами для накопления или выплаты богатства, когда это необходимо.

Во многих странах, таких как США и Великобритания, налоговый предусматривает, что проценты на эту денежную стоимость не облагаются налогом при определенных обстоятельствах. Это приводит к широкому распространению защиты в случае распространения метода налогообложения сбережений, а также защиты в случае ранней смерти.

В США налог на процентный доход по полисам страхования жизни и аннуитетам обычно откладывается. Однако в некоторых случаях, полученная от отсрочки налогообложения, может быть компенсирована низкой доходностью. Это зависит от страховой компании, типа политики и других чисел (смертность, рыночная доходность и т. Д.). Более того, другие средства экономии подоходного налога (например, IRA, 401 (k), IRA Roth) могут быть лучшими альтернативами для накопления стоимости.

Страхование от погребения - это очень старый вид страхования жизни, который выплачивается в случае смерти для покрытия окончательных расходов, таких как похороны. греки и римляне ввели страхование погребения ок. 600 г. н.э., когда они организовали гильдии, названные «благотворительными обществами», которые заботились о выживших семьях и оплачивали похороны членов после смерти. Гильдии в Средневековье служили той же цели, как и дружественные общества в викторианские времена.

Это торнадо повреждение дома в Иллинойсе будет считаться «стихийным бедствием » для целей страхования

Это торнадо повреждение дома в Иллинойсе будет считаться «стихийным бедствием » для целей страхования Страхование имущества посредством защиты от рисков, связанных с имуществом, таких как пожар, кража или погодный ущерб. Сюда могут входить специализированные формы страхования, такие как страхование от пожара, страхование от наводнения, страхование от землетрясения, страхование жилья, страхование внутреннего водного транспорта или страхование котлов. Один из самых известных случаев:

рейс 1549 US Airways списан после отказа в Гудзон Ривер

рейс 1549 US Airways списан после отказа в Гудзон Ривер  Ураган Катрина вызвал ураган и ущерб от наводнения на сумму более 80 миллиардов долларов

Ураган Катрина вызвал ураган и ущерб от наводнения на сумму более 80 миллиардов долларов  Требование страхование от терроризма резко возросло после 11 сентября

Требование страхование от терроризма резко возросло после 11 сентября Страхование ответственности - это очень широкая надстройка, покрывающая судебные иски против застрахованных. Многие виды страхования в себя покрытие ответственности. Например, страховой полис домовладельца обычно включает покрытие, которое защищает застрахованного в случае претензии, поданной кем-то, кто поскользнулся и упал на имущество; Автомобильное страхование также включает в себя аспекты страхования, который возмещает ущерб, который разбившийся автомобиль можетести жизни, здоровью или имуществу других людей. Защита, предлагаемая полисом страхования ответственности, является двоякой: юридическая защита в случае судебного процесса, возбужденного против страхователя, и компенсация (выплата от имени застрахованного) в связи с мировым соглашением или приговором суда. Полисы охватывают только халатность застрахованного и не применяются к результатам умышленных или преднамеренных действий застрахованного лица.

кризис субстандартной ипотеки стал средством многих страхования убытков

кризис субстандартной ипотеки стал средством многих страхования убытков Часто программа страхования коммерческого застрахованного лица состоит из нескольких уровней. Первый уровень страхования обычно состоит из первичного страхования, которое обеспечивает возмещение в размере первого доллара по судебным решениям и расчетам до пределов ответственности первичного полиса. Как правило, первичное страхование подлежит франшизе и обязывает застрахованного защищать застрахованного от судебных исков, что обычно достигается путем назначения адвоката для защиты застрахованного. Во многих случаях коммерческий застрахованный может выбрать самостоятельное страхование. Помимо первичного страхования или удержания самострахования, застрахованный может иметь один или несколько уровней дополнительного страхования, чтобы обеспечить покрытие дополнительных лимитов возмещения ущерба. Существует множество типов дополнительного страхования, в том числе «отдельные» дополнительные страховые полисы (полисы, которые содержат свои собственные условия и исключения), избыточное страхование «в соответствии с формой» (полисы, которые соответствуют условиям основного полиса, за исключением специально специально), и «зонтичные» страховые полисы (дополнительное страхование при некоторых обстоятельствах может обеспечить более широкое покрытие, чем базовое страхование).

Кредитное страхование частично или полностью погашает ссуда при неплатежеспособности заемщика.

Дорогостоящие лошади могут быть застрахованы по полису кровавого стада

Дорогостоящие лошади могут быть застрахованы по полису кровавого стада Некоторые сообщества предпочитают создавать виртуальное страхование между собой другими способами, кроме перенос договорных рисков, при котором риску присваиваются явные числовые значения. Ряд религиозных групп, включая амишей и некоторые мусульманские группы, зависят от поддержки, оказываемой их общинами во время бедствий забастовка. Риск, представляемый любым конкретным человеком, коллективно принимает на себя сообщество, которое все несут расходы по восстановлению утраченного имущества и поддержке людей, потребности которых внезапно увеличились после какой-либо потери. В поддерживающих сообществах, где другим можно доверить следовать за лидерами сообщества, эта негласная форма страхования может работать. Таким образом сообщество может уравновесить крайние различия в страховых возможностях, существующие между его членами. Некоторое дополнительное оправдание также обеспечивается ссылкой на моральный риск явных договоров страхования.

В Соединенном Королевстве, Корона (что для практических целей означало государственная служба ) не страховала собственность, такую как правительство здания. В случае повреждения правительственного здания расходы на ремонт будут покрываться за счет государственных средств, потому что в конечном итоге это будет дешевле, чем уплата страховых взносов. Поскольку многие правительственные здания Великобритании были проданы компаниям, занимающимся недвижимостью, и сданы в аренду обратно, такая договоренность сейчас менее распространена и, возможно, вообще исчезла.

В США наиболее распространенной формой самострахования являются государственные пулы управления рисками. Они являются самофинансируемыми кооперативами, действующими в настоящее время в качестве носителей страхового покрытия для большинства государственных структур, таких как уездные правительства, муниципалитеты и школьные округа. Вместо того, чтобы эти организации самостоятельно страхуются и рискуют банкротством из-за крупного судебного решения или катастрофических убытков, такие государственные организации образуют пул рисков. Такие пулы начинают свою деятельность с капитализации через депозиты участников или выпуск облигаций. Страхование (например, общая ответственность, автогражданская ответственность, профессиональная ответственность, компенсация работникам и имущество) предоставляется пулом своим членам, аналогично страхованию, предлагаемому страховыми компаниями. Однако пулы с самострахованием предлагают участникам более низкие ставки (из-за того, что они не нуждаются в страховых брокерах), повышенные льготы (например, услуги по предотвращению убытков) и опыт в предметной области. Из примерно 91 000 различных государственных организаций, действующих в Соединенных Штатах, 75 000 являются членами пулов самострахования с различными линиями покрытия, составляя примерно 500 пулов. Несмотря на то, что страховой рынок является относительно небольшим, ежегодные взносы (взносы самострахования) в такие пулы оцениваются до 17 миллиардов долларов в год.

Сертификат, выданный Republic Fire Insurance Co. Нью-Йорка c. 1860

Сертификат, выданный Republic Fire Insurance Co. Нью-Йорка c. 1860 Страховые компании могут продавать любую комбинацию видов страхования, но часто делятся на три группы:

Компании общего страхования можно разделить на эти подкатегории.

В большинстве стран страховщики жизни и страховщики, не относящиеся к страхованию жизни, подпадают под разные режимы регулирования и разные правила налогообложения и бухгалтерского учета. Основная причина различия между этими двумя типами компаний заключается в том, что пожизненный, аннуитетный и пенсионный бизнес имеют очень долгосрочный характер - страхование жизни или пенсия могут покрывать риски в течение многих десятилетий. В отличие от этого, страхование жизни обычно покрывает более короткий период, например один год.

Страховые компании обычно классифицируются как взаимные или собственные. Паевые компании принадлежат держателям полисов, а акционеры (которые могут владеть или не владеть полисами) владеют собственными страховыми компаниями.

Демутуализация взаимных страховщиков с образованием акционерных компаний, а также образование гибрида, известного как взаимная холдинговая компания, стали обычным явлением в некоторых странах, например в США, в конце 20 века. Однако не во всех штатах разрешены паевые холдинги.

Компании перестрахования - это страховые компании, которые продают полисы другим страховым компаниям, что позволяет им снизить свои риски и защитить себя от значительных убытков. На рынке перестрахования доминируют несколько очень крупных компаний с огромными резервами. Перестраховщик также может быть прямым автором страховых рисков.

кэптивные страховые компании компании могут быть определены как страховые компании ограниченного назначения, созданные с конкретной целью финансирования рисков, исходящих от их материнской группы или групп. Это определение иногда может быть расширено, чтобы включить некоторые риски клиентов материнской компании. Короче говоря, это средство самострахования. Кэптивные компании могут иметь форму «чистого» предприятия, которое является 100% дочерней компанией самозастрахованной материнской компании; «взаимного» кэптива, страхующего коллективные риски участников индустрии); и кэптивной «ассоциации», которая самостоятельно страхует индивидуальные риски членов профессиональной, коммерческой или промышленной ассоциации. Кептивы представляют коммерческие, экономические и налоговые преимущества для своих спонсоров благодаря снижению затрат, которые они помогают создать, а также простоте управления страховыми рисками и гибкости генерируемых ими денежных потоков. Кроме того, они могут обеспечить покрытие рисков, которое недоступно и не предлагается на традиционном рынке страхования по разумным ценам.

Типы рисков, которые пленник может своим родителям, включая материальный ущерб, общественную ответственность и ответственность за качество продукции, профессиональную компенсацию, выплаты сотрудникам работодателя, расходы на транспорт и медицинскую помощь. Подверженность кэптивной компании таким риском может быть ограничена использование перестрахования.

кэптивные компании становятся все более важными компонентами стратегии управления рисками и финансирование рисков их материнской компании. Это можно понять на следующем фоне:

Другие возможные виды страхования компании, включая взаимные выплаты, в которых страхователи разделяют риски взаимностью, и организации Ллойда.

Допущенные страховые компании - это те в наших странах, которые были допущены или лицензированы государственным лицензионным агентством. Страхование, которое они продают, называется признанным страхованием . Компании, не допущенные к регистрации, не были одобрены государственным лицензирующим агентством, но им разрешено продавать страховку при особых обстоятельствах, когда они удовлетворяют потребность в страховании, которую допущенные компании не могут или не могут удовлетворить.

Есть также компании, известные как «консультанты по страхованию». Как и ипотечным брокерам, этим компаниям клиент платит комиссию за поиск лучшего страхового полиса среди многих компаний. Подобно консультанту по страхованию, «страховой брокер» также выбирает лучший страховой полис среди многих компаний. Однако у страховых брокеров комиссия обычно выплачивается в виде комиссии от выбранного страховщика, а не напрямую от клиента.

Ни консультанты по страхованию, ни страховые брокеры не являются страховыми компаниями, и при совершении страховых сделок на них не передаются никакие риски. Сторонние администраторы - это компании, которые предоставляют страховым компаниям услуги по андеррайтингу и иногда услуги по урегулированию убытков. Эти компании часто обладают специальными знаниями, которых нет у страховых компаний.

Финансовая стабильность и сила страховой компании должны быть основным соображением при покупке договора страхования. Выплачиваемая в настоящее время страховая премия обеспечивает покрытие убытков, которые могут возникнуть через много лет в будущем. По этой причине жизнеспособность страховой компании очень важна. В последние годы ряд страховых компаний стали неплатежеспособными, в результате чего держатели полисов остались без покрытия (или покрытия только из пула страхования, поддерживаемого государством, или другого механизма с менее привлекательными выплатами за убытки). Ряд независимых рейтинговых агентств предоставляют информацию и оценивают финансовую жизнеспособность страховых компаний.

Страховые компании имеют рейтинги различных агентств, таких как A. М. Бест. Рейтинги включают финансовую устойчивость компании, которая измеряет ее способность оплачивать претензии. Он также оценивает финансовые инструменты, выпущенные страховой компанией, такие как облигации, векселя и продукты секьюритизации.

Взносы по страхованию жизни, выплаченные в 2005 году

Взносы по страхованию жизни, выплаченные в 2005 году  Взносы по страхованию жизни, выплаченные в 2005 году

Взносы по страхованию жизни, выплаченные в 2005 году Мировые страховые премии выросли на 2,7% с поправкой на инфляцию в 2010 году до 4,3 трлн долларов рост выше докризисного уровня. Возврат к росту и рекордные премии, полученные в течение года, последовали за двухлетним спадом в реальном выражении. В 2010 году премии по страхованию жизни увеличились на 3,2%, а премии, не связанные с жизнью, - на 2,1%. В то время как в промышленно развитых странах страховые взносы увеличились примерно на 1,4%, на страховых рынках в странах с развивающейся экономикой наблюдался быстрый рост с 11% -ным ростом доходов от страховых взносов. Мировая страховая отрасль была достаточно капитализирована, чтобы противостоять финансовому кризису 2008 и 2009 годов, и большинство страховых компаний восстановили свой капитал до докризисного уровня к концу 2010 года. С продолжением постепенного восстановления мировой экономики, вероятно, В отрасли страхования в 2011 году продолжится рост доходов от страховых взносов как в промышленно развитых странах, так и на развивающихся рынках.

На страны с развитой экономикой приходится основная часть мирового страхования. С доходом от премий в 1,62 триллиона долларов США самым важным регионом в 2010 году была Европа, за ней следовали Северная Америка, 1,41 триллиона долларов и Азия, 1,16 триллиона долларов. Однако в Европе в течение года наблюдалось снижение доходов от премий, в отличие от роста в Северной Америке и Азии. Четыре ведущие страны собрали более половины премий. Только на Соединенные Штаты и Японию приходилось 40% мирового страхования, что намного превышает их долю в 7% мирового населения. На страны с развивающейся экономикой приходится более 85% населения мира, но лишь около 15% страховых взносов. Однако их рынки растут более быстрыми темпами. Страна, которая, как ожидается, окажет наибольшее влияние на распределение страховых долей в мире, - это Китай. По словам Сэма Радвана из ENHANCE International LLC, низкого проникновения страховых премий (страховых премий в% от ВВП), старения населения и крупнейшего автомобильного рынка с точки зрения новых продаж, роста премий составлял в среднем 15–20% за последние пять лет, и ожидается, что Китай станет крупнейшим страховым рынком в следующие десять или два десятилетия.

В Штатах страхование регулируется штатами в в соответствии с Законом Маккаррана-Фергюсона с «периодическими предложениями о федеральном вмешательстве», а также некоммерческой коалицией страховых агентств, названной Национальная ассоциация комиссаров по страхованию работает над гармонизацией различных и постановлений страны. Национальная конференция региональных органов по страхованию органов власти (NCOIL) также работает над гармонизацией различных штатов.

В Европейском союзе Третья директива о не-жизни и Директива третьей жизни, принятые в С 1992 г. и с 1994 г. Был создан единый страховой рынок в Европе и страховая компания предлагать страхование в любой точке ЕС (при условии разрешения властей в головном офисе), а также позволил потребителям страховых услуг приобретать страховку у любого страховщика в ЕС. Что касается страхования в Соединенном Королевстве, Управление финансовых услуг переняло регулирование страхования от Совета по общим стандартам страхования в 2005 году; принятые законы включают Закон о страховых компаниях 1973 года и другой Закон 1982 года, а также реформы гарантии и другие обсуждаемые аспекты с 2012 года.

Страховая отрасль в Китае была национализирована в 1949 году и после этого предлагалась только одной государственной компанией, Народной страховой компанией Китая, деятельность которой в конечном итоге была остановлена из-за падения спроса в коммунистической среде. В 1978 году рыночные реформы привели к росту рынка, и к 1995 году был принят всеобъемлющий Закон Китайской Народной Республики о страховании, за которым в 1998 году было регулировано Комиссия по страхованию Китая (CIRC), которая имеет широкие регулирующие полномочия на страховом рынке Китая.

В Индии IRDA является регулируемым органом в области страхования. В соответствии с разделом 4 Закона об IRDA от 1999 г., Управление по регулированию и развитию в сфере страхования (IRDA) создано на основании акта парламента. Национальная академия страхования, Пуна, является ведущим институтом по наращиванию страхового дополнительного, поддерживающим финансовым агентством LIC, Life General Insurance.

В 2017 году в рамках совместного проекта Банка России и Яндекс установлена специальная галочка (зеленый кружок с галочкой и текстовым полем «Реестр ЦБ РФ ») в поисковой системе Яндекс появилось сообщение, информирующее потребителя о том, что финансовые услуги компании на указанном сайте, имеющем статус страхового. компания, брокер или ассоциация взаимного страхования.

Страхование - это всего лишь механизм передачи риска, при финансовом бремя, которое может произойти из-за какого-то случайного события передается более крупному предприятию, называемому Страховой компанией, путем уплаты страховых взносов. Это только снижает финансовое бремя, а не реальные шансы на то, что событие может произойти. Страхование - это риск как для страховой компании, так и для застрахованного. Страховая компания понимает связанный с этим риск и выполнит оценку риска при написании полиса. В результате страховые взносы могут вырасти, если они решат, что страхователь подаст иск. Если человек финансово стабилен и непредвиденные обстоятельства жизни, он может обойтись без страховки. Однако у них должно быть достаточно средств, чтобы покрыть полную и полную потерю работы и своего имущества. Некоторые штаты примут поручительство, государственные облигации или даже сделают денежный депозит государству.

Страховая компания может быть непреднамеренно повреждена, что ее застрахованные лица могут быть менее подвержены риску-угрозе (поскольку по определению, страхователь передал риск страховщику), известна как моральный риск. Это «изолирует» многие от истинной стоимости жизни с риском, сведенные на нет меры, которые могут смягчить или адаптироваться к риску, и побуждает некоторые описывать схемы как неадаптивные схемы. Чтобы увеличить свои собственные финансовые риски, увеличьте его риск убытков или ответственности.

Например, компании по страхованию жизни могут потребовать более высокие суммы. Страховые работы на людей, которые работают на опасных работах или занимаются видами спорта. Поставщики услуг по страхованию ответственности не обеспечивают покрытие ответственности в результате умышленных правонарушений, совершенных страхователем или по его указанию. Даже если поставщик желает обеспечить такое страхование, государственная политика стран мира, противоречащая политике стран, и поэтому это обычно незаконно.

11 сентября. был крупным страховым убытком, но возникли споры по поводу страхового полиса Всемирного торгового центра.

11 сентября. был крупным страховым убытком, но возникли споры по поводу страхового полиса Всемирного торгового центра. Страховые полисы могут быть сложными, и некоторые держатели полисов могут не понимать всех сборов и покрытий, включенных в политику. В результате люди могут покупать полисы на невыгодных условиях. В ответ на эти многие страны входят подробные законодательные и нормативные режимы, регулирующие все аспекты страхового бизнеса, включая стандарты для полисов и способов рекламы и продажи.

Например, на английском языке сегодня составлено на простом английском ; отрасль на собственном горьком опыте усвоила, что многие суды не будут применяться полисы к страхователям, если сами судьи не понять, о чем говорится в полисах. Обычно суды допускают двусмысленность страховых полисов против страховой компании и пользуется покрытием по полису.

Многие институциональные покупатели страховых компаний покупают страховку через страхового брокера. Хотя на первый взгляд кажется, что брокер представляет покупателя (не страховая компания) и обычно консультирует покупателя по вопросам надлежащего покрытия и ограничений политики, в подавляющем случае брокерское вознаграждение предоставляется в виде комиссии в виде процента от страховая премия, создавая конфликт интересов, поскольку финансовый интерес брокера склоняется к тому, чтобы побудить застрахованного покупать больше страховки, чем может потребоваться, по более высокой цене. Брокер обычно заключает контракты со страховщиками, тем самым позволяя «делать покупки» на рынке для получения наилучших методов ставок и покрытия.

Страхование также можно приобрести через агента. Связанный агент, работающий исключительно с одним страховщиком, представляет страховую компанию, которая занимается страхованием покупает (в то время как свободный агент продает полисы различных страховых компаний). Подобно, как потенциальный конфликт интересов с брокером, у агента возникает конфликт типа другого типа. Услуги агента по транспортировке грузов непосредственно на страховую компанию. Как правило, агенты не могут предложить такой диапазон выбора, как страховой брокер.

Независимый консультант по страхованию консультирует страхователей по вопросам удержания гонорара за услуги, как и адвокат, и, таким образом, предлагает полностью независимые консультации, свободные от финансового конфликта интересов брокеров или агентов. Однако такой консультант должен по-прежнему работать через брокеров или агентов, чтобы обеспечить страхование своих клиентов.

За пределами США экономисты и защитники прав потребителей обычно считают, что страхование целесообразно при маловероятных катастрофических убытках, но не при небольших убытках с высокой вероятностью. По этой причине потребителям рекомендуется выбирать высокие франшизы и не страховать убытки, которые не нарушили бы их жизнь. Однако предпочитающие тенденцию отдавать предпочтение низкой франшизе и предпочитать страховать небольшие убытки над маловероятными, возможно, из-за непонимания или игнорирования маловероятного риска. Увеличение неэффективности из-за морального риска.

Redlining - это практика отказа в страховом покрытии в географических, предположительно из-за высокой вероятности проигрыша, предполагаемой мотивацией незаконная дискриминация. Расовое профилирование или выделение красных линий имеет долгую историю в сфере страхования имущества в США. Из обзора отраслевых андеррайтинговых и маркетинговых материалов, судебных документов и исследований, проведенных государственными учреждениями, отраслевыми и общественными группами, а также учеными, становится ясно, что расовая принадлежность уже давно влияет и продолжает влиять на политику и практику страховой отрасли.

В июле 2007 года Федеральная торговая комиссия (FTC) представила отчет, в котором представлены результаты исследования касающегося кредитных страховых оценок в автомобильном страховании. Исследование показало, что эти оценки являются эффективными предикторами риска. Это также показало, что афроамериканцы и выходцы из Латинской Америки показывают самые низкие кредитные рейтинги и самые недопредставленные в самых высоких, в то время как кавказцы и азиаты более равномерно распределены по рейтингам. Также было обнаружено, что кредитные рейтинги позволяют прогнозировать риск в каждой из этнических групп, что привело FTC к выводу, что скоринговые модели не являются единственным заменителем красной линии. FTC указала, что данных для оценки пользы от страховых баллов для потребителей недостаточно. Отчет был оспорен представителем Представители правительства Америки, национального сообщества централизованного строительства, и Центра экономической справедливости, предоставленные

Во всех штатах есть положения в своих законах о справедливой торговле, запрещающие несправедливую дискриминацию, называемую красной чертой, при установлении ставок и страхования.

В Определяя стоимости и стоимости страховых взносов, страховщики учитывают поддающиеся количественные оценки факторы, включая местонахождение, пол, род занятий, семейное положение и уровень образования. Однако использование таких факторов считается несправедливым или незаконным дискриминационным, и реакция на эту практику в некоторых случаях применяется к политическим спорам о том, как страховщики определяют размер страховых взносов и регулирующее вмешательство для ограничения факторов.

Работа страхового андеррайтера заключается в оценке риска с точки зрения вероятности возникновения убытков. Теоретически за любой фактор, который большую вероятность убытков, следует взимать более высокий тариф. Этот принцип страхования необходим, чтобы страховые компании оставались платежеспособными. Таким образом, «дискриминация» (т.е. отрицательное дифференцированное отношение к) страхователей в процессе тестирования, безопасным тестом на основание страхового андеррайтинга. Например, сборщики взимают сбор с пожилых людей более высокие взносы, чем они взимают с молодых людей за срочное страхование жизни. Таким образом, к пожилым людям, как к более молодым людям (т.е. действует дискриминация, дискриминация). Обоснование истинного отношения к самой сути риска, который принимает на себя страховщик жизни: пожилые люди, вероятно, умрут раньше, чем старые, поэтому потери (смерти застрахованного) выше в любой данный период времени и, следовательно, премия за риск должна быть выше, чтобы покрыть больший риск. Однако отношение к страхователям, когда для этого нет актуальной причины, незаконной дискриминацией.

Новые страховые продукты теперь могут быть защищены от копирования с помощью патента на бизнес-метод в США..

Недавний пример нового Запатентованный страховой продукт основан на использовании автострахование. Ранние версии были независимо изобретены и запатентованы крупной американской компанией автострахования Progressive Auto Insurance (патент США 5797134 ) и испанским независимым изобретателем Сальвадором Мингихон Перес (EP 0700009 ).

Многие независимые изобретатели выступают за патентование новых страховых продуктов, поскольку это дает им защиту от крупных компаний, когда они выводят свои новые страховые продукты на рынок. На независимых изобретателей приходится 70% новых патентных заявок США в этой области.

Многие руководители страховых компаний выступают против патентования страховых продуктов, потому что это создает для них новый риск. Страховая компания Hartford, например, недавно должна была выплатить 80 миллионов долларов независимому изобретателю, Bancorp Services, для урегулирования дела о нарушении патентных прав и краже коммерческой тайны в отношении одного из продуктов страхования жизни, принадлежащих корпорации. изобретено и запатентовано Bancorp.

В настоящее время в Соединенных Штатах ежегодно подается около 150 новых патентных заявок на изобретения в области страхования. Скорость выдачи патентов неуклонно росла с 15 в 2002 году до 44 в 2006 году.

Первый выданный страховой патент включал еще один пример опубликованной заявки: US2009005522 "компания по оценке рисков. ". Он был опубликован 6 марта 2009 года. В этой заявке на патент описывается метод упрощения смены страховых компаний.

Страхование по запросу (также IoD) - это страховая услуга, которая предоставляет клиентам страховую защиту, когда они в этом нуждаются, т.е. только эпизодически, а не на 24/7, как обычно предоставляют традиционные страховые компании (например, клиенты могут приобрести страховку на один рейс, а не на более длительную туристическую страховку план).

Некоторые страховые продукты и практики были описаны критиками как извлечение ренты. То есть некоторые страховые продукты или практики полезны в первую очередь из-за юридических преимуществ, таких как снижение налогов, в отличие от обеспечения защиты от рисков неблагоприятных событий. В соответствии с налоговым законодательством США, например, большинство владельцев переменного аннуитета и переменного страхования жизни могут инвестировать свои страховые взносы на фондовый рынок и отложить или отменить уплату налогов на свои инвестиции до момента вывода средств. Иногда отсрочка налогов - единственная причина, по которой люди используют эти продукты. Другой пример - правовая инфраструктура, которая позволяет хранить страхование жизни в безотзывном трасте, который используется для уплаты налога на наследство, в то время как сами доходы не облагаются налогом на наследство.

У мусульманских ученых разные мнения о страховании жизни. Полисы страхования жизни, по которым начисляются проценты (или гарантированный бонус / чистая стоимость активов), обычно считаются формой риба (ростовщичество ), и некоторые считают даже полисы, не приносящие процентов, форма гарара (предположение ). Некоторые утверждают, что гарар отсутствует из-за актуарной науки, стоящей за андеррайтингом. Еврейские раввинские ученые также выразили оговорки в отношении страхования как уклонения от воли Бога, но большинство считает его приемлемым в умеренных количествах.

Некоторые христиане считают, что страхование представляет собой недостаток веры, и существует долгая история сопротивления коммерческому страхованию в анабаптистские общины (меннониты, амиши, гуттериты, братья во Христе ), но многие участвуют в общинных программы самострахования, которые распределяют риски в пределах их сообществ.

Статьи по странам: