Торговая комната RVS

Торговая комната RVS A торговая комната собирает трейдеров, работающих на финансовых рынках. Торговый зал также часто называют фронт-офисом. Термины «дилинговый зал» и «торговая площадка » также используются, причем последний основан на терминологии открытого протеста фондовой биржи. По мере того, как открытый протест постепенно заменяется электронной торговлей, торговая комната становится единственным оставшимся местом, символизирующим финансовый рынок. Это также наиболее вероятное место в финансовом учреждении, где новейшие технологии внедряются перед их распространением в других предприятиях.

специализированных компьютерных лабораториях, моделирующие торговые залы, в университетах и бизнес-школах известны как «торговые лаборатории» или «финансовые лаборатории».

До шестидесятых или семидесятых годов предприятия банков 'рынка капитала в основном были разделены на множество отделов, иногда разбросанных по нескольким местам, как сегменты рынка: денежный рынок (внутренний и валютный), иностранная валюта, долгосрочное финансирование, обмен, рынок облигаций. Собирая эти команды на одном сайте, банки хотят упростить:

Торговые помещения впервые появились среди США брокеров с выпуклостью, таких как Morgan Stanley, с 1971 года, с созданием NASDAQ, для которого требуется наличие собственного капитала, а также рост вторичного рынка из продукты федерального долга, для которых требуется торговая площадка облигаций.

Распространению торговых залов в Европе в период с 1982 по 1987 гг. Впоследствии способствовали две реформы организации финансовых рынков, которые были проведены примерно одновременно в United Королевство и Франция.

В Соединенном Королевстве Большой взрыв на Лондонской фондовой бирже устранил различие между биржевыми маклерами и биржевых маклеров и побудили инвестиционные банки США, до сих пор лишенные доступа к Лондонской фондовой бирже, открыть торговую комнату в лондонском Сити.

Во Франции дерегулирование рынков капитала, проводившиеся Пьером Береговым, министром экономики и финансов, в период с 1984 по 1986 год, привели к созданию инструментов денежного рынка, процентного фьючерсного рынка, MATIF, рынка опционов на акции, MONEP, рационализация управления суверенным долгом, с множеством- аукционом выпусков облигаций и созданием примар y статус дилера. Каждый сегмент развивающегося рынка вызывал потребность в новых специализированных позициях трейдеров внутри торговой комнаты.

Торговый зал обслуживает два типа бизнес :

Брокеры и инвестиционные банки открыли свои торговые залы первыми, а затем за ними последовали крупные фирмы по управлению активами.

Тип бизнеса определяет особенности организации и программной среды внутри торгового зала.

Торговые залы состоят из «столов», специализированных по продуктам или сегментам рынка (акции, краткосрочные, долгосрочные, опционы...), которые разделяют большую открытое пространство.

Типичное помещение инвестиционного банка делает различие между:

Продажи заключают сделки с учетом потребностей их корпоративных клиентов, то есть их условия часто являются конкретными. Сосредоточившись на отношениях с клиентами, они могут иметь дело со всем диапазоном типов активов.

Отделение

Отделение Многие крупные организации сгруппировали свои кассы и отделы производных финансовых инструментов, в то время как другие, такие как UBS или Deutsche Bank, например, отдавая приоритет отношениям с клиентами, строить свою торговую комнату в соответствии с клиентским сегментом, вокруг столов продаж.

В некоторых крупных торговых залах размещаются офшорные трейдеры, действующие от имени другого юридического лица того же учреждения, расположенного в другом часовом поясе. Одна комната в Париже может иметь торговцев, оплачиваемых дочерней компанией города Нью-Йорка , и чьи рабочие часы соответственно переносятся. На стойке обмена валют , поскольку этот рынок работает круглосуточно, может быть реализована система скользящего учета, при которой, например, трейдер, работающий в Лондоне, будет наследует в начале дня открытые позиции, переданные им в помещении Сингапур, Токио или Бахрейн, и управляет ими до конца своего дня. день, когда они передаются другому коллеге из Нью-Йорка.

. Некоторые организации, особенно те, которые инвестировали в команду быстрого развития (RAD ), предпочитают объединять профили внутри торговой комната, где бок о бок сидят трейдеры, финансовые инженеры и разработчики программного обеспечения, занимающиеся фронт-офисом. Поэтому последние подчиняются руководителю отдела торговли, а не руководителю отдела информационных технологий.

Совсем недавно также появился профиль офицера комплаенс ; он или она следит за соблюдением закона, особенно в отношении использования рынка, и кодекса поведения.

мидл-офис и бэк-офис обычно не расположены в торговом зале.

Организация несколько проще с фирмами по управлению активами:

Североамериканский штаб UBS: торговый зал находится под наклонной крышей

Североамериканский штаб UBS: торговый зал находится под наклонной крышей Развитие торговых предприятий, в восьмидесятые и девяностые годы требовались все более крупные торговые залы, специально приспособленные для прокладки кабелей телефонии и ИТ. Поэтому некоторые учреждения переместили свои торговые помещения из центра города, из Сити в Canary Wharf, из внутреннего Парижа в La Défense и из Wall Улица в сторону Таймс-сквер или жилых пригородов Нью-Йорка в Коннектикуте ; UBS Warburg, например, построил торговый зал в Стэмфорде, штат Коннектикут в 1997 году, а затем увеличил его в 2002 году до самого большого в мире, занимая площадь около 100000 квадратных футов (9300 м), что позволило установить около 1400 рабочих мест и 5000 мониторов. Здание Basalte Société Générale - первое в истории здание, специально предназначенное для торговых помещений; он подходит для двойного источника энергии, чтобы обеспечить непрерывность торговли в случае отключения одного из источников производства. JP Morgan планирует построить здание рядом с площадкой Всемирного торгового центра, где все шесть этажей площадью 60 000 кв. футов (5600 м), предназначенных для торговых залов, будут консольными, а доступная поверхность земли составит всего 32 000 кв. футов (3 000 м).

Телефон и телетайп были первыми основными инструментами брокера. Телетайп, или Teletype, получил финансовые котировки и распечатал их на тикерной ленте . Акции США были обозначены тикером , состоящим из одной-трех букв, за которым следовала последняя цена, самая низкая и самая высокая, а также объем дня. Вещание приближалось к реальному времени, котировки редко задерживались более чем на 15 минут, но брокер, ищущий цену данной ценной бумаги , должен был прочитать ленту...

Телетайп

Телетайп Еще В 1923 году компания Trans-Lux установила NYSE с системой проецирования прозрачной бегущей ленты на большой экран. Впоследствии эта система применялась большинством брокеров, аффилированных с NYSE, до 1960-х годов.

В 1956 году на рынок вышло решение под названием Teleregister; эта электромеханическая доска существовала в двух версиях: из 50 или 200 крупнейших ценных бумаг, котирующихся на NYSE; но нужно было интересоваться этими акциями, а не другими...

В 1960-е годы рабочее место трейдера было замечательно из-за перенаселенности телефонов. Трейдер жонглировал мобильными телефонами, чтобы обсудить с несколькими брокерами одновременно. Электромеханический, а затем электронный калькулятор позволил ему или ей выполнять основные вычисления.

В 1970-х годах, если появление PABX уступило место некоторому упрощению телефонного оборудования, разработка альтернативных решений отображения, однако, привела к увеличению числа видеомониторы на своих столах, части оборудования, которые были специфическими и принадлежали их соответствующему поставщику финансовых данных. Основными участниками рынка финансовых данных были: Telerate, Reuters, Bloomberg с его терминалом Bloomberg, Knight Ridder, особенно с его Viewtron предложение, Quotron и Bridge, более или менее специализированные на денежном рынке, валютном сегменте, сегментах рынка ценных бумаг, соответственно, для первых трех из них.

С начала 1980-х годов количество торговых залов увеличилось, и они воспользовались распространением микрокомпьютеров. Появились электронные таблицы, предлагаемые продукты были разделены между миром MS-DOS / Windows / PC и миром Unix. Для ПК был Lotus 1-2-3, его быстро вытеснил Excel для рабочих станций и терминалов. Для UNIX среди прочего были Applix и Wingz. Помимо видеомониторов, на столах нужно было найти свободное место для установки экрана компьютера.

Довольно быстро Excel стал очень популярным среди трейдеров, так же как инструмент поддержки принятия решений как средство управления своей позицией, и оказался сильным фактором. для выбора платформы Windows NT за счет платформы Unix или VAX / VMS.

Хотя за это десятилетие количество программных альтернатив увеличилось, торговая комната страдала от недостатка функциональной совместимости и интеграции. Во-первых, была скудная автоматическая передача сделок от настольных инструментов фронт-офиса, особенно Excel, к корпоративному прикладному программному обеспечению, которое постепенно внедрялось в бэк-офисах; трейдеры регистрировали свои сделки, заполнив форму, напечатанную разным цветом в зависимости от направления (покупка / продажа или ссуда / заимствование), а клерк из бэк-офиса приходил и собирал стопки билетов через регулярные промежутки времени, чтобы их можно было перепродать. -захвачено в другой системе.

Приложения для отображения видео не только были упакованы в громоздкие коробки, их режим отображения на основе поиска больше не был адаптирован для рынков, которые становились очень ликвидными и отныне требовали решений пару секунд. Трейдеры ожидали, что рыночные данные будут поступать к ним в режиме реального времени, без какого-либо вмешательства с их стороны с помощью клавиатуры или мыши, и беспрепятственно снабжать их инструменты поддержки принятия решений и обработки позиций.

Цифровая революция, начавшаяся в конце 1980-х годов, стала катализатором, который помог оправдать эти ожидания. Это нашло свое выражение внутри дилингового зала в установке системы отображения цифровой информации, своего рода локальной сети. Входящие потоки сходились от разных поставщиков данных, и эти синдицированные данные распределялись по рабочим столам трейдеров. Один из обработчиков каналов вызывает сервер, который получает данные от интегратора и передает их в локальную систему распределения.

Reuters с его TRIARCH 2000, Teknekron с его TIB, Telerate с TTRS, Micrognosis с MIPS вскоре разделили этот растущий рынок. Эта инфраструктура является предварительным условием для дальнейшей установки на каждом рабочем столе программного обеспечения, которое собирает, отображает и графически анализирует эти данные.

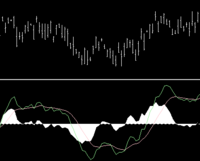

Этот тип программного обеспечения обычно позволяет трейдеру собирать релевантную информацию в составные страницы, включающие панель новостей в текстовом формате, скользящую в реальном времени снизу вверх, панель котировок, например, спотовые курсы против доллар США, каждое обновление котировок или «тик», отображаемый в обратном видео в течение одной или двух секунд, панель графического анализа с скользящими средними, MACD, свечи или другие технические индикаторы, другая панель, которая отображает конкурентные котировки от разных брокеров и т. д.

Два семейства программных пакетов принадлежали к этому новому поколению инструментов, одно предназначено для Windows -NT платформы, другой для платформ Unix и VMS.

технический анализ графически показывает поведение данного актива в течение длительного или короткого периода времени, чтобы помочь предвидеть будущую траекторию цены.

технический анализ графически показывает поведение данного актива в течение длительного или короткого периода времени, чтобы помочь предвидеть будущую траекторию цены. Однако Bloomberg и другие, в основном отечественные, провайдеры избегали этого движения, предпочитая придерживаться модели бюро обслуживания, где каждый настольный монитор просто отображает данные, которые хранятся и обрабатываются на территории поставщика. Подход этих поставщиков заключался в том, чтобы настолько обогатить свою базу данных и функциональные возможности, чтобы проблема открытия их канала данных для любой электронной таблицы или сторонней системы стала бессмысленной.

Это десятилетие также стало свидетелем вторжения телевидения в торговые залы. Пресс-конференции, проводимые президентами центральных банков, отныне являются долгожданными событиями, на которых расшифровываются тон и жесты. Один глаз трейдера смотрит на телевизор, а другой - на экран компьютера, чтобы наблюдать, как рынки реагируют на заявления, при этом очень часто один покупатель разговаривает по телефону. Рейтер, Блумберг, CNN, CNBC каждый из них предлагает свой новостной канал, специально посвященный финансовым рынкам.

Развитие Интернета привело к падению стоимости информации, в том числе финансовой. Это нанесло серьезный удар интеграторам, которые, как и Рейтер, много лет назад инвестировали в массовую доставку данных на рынки в режиме реального времени, но с тех пор зафиксировали волну прекращения подписки на данные, а также снижение продаж своих лицензии на программное обеспечение для распространения данных и отображения.

Более того, инвесторы кабельных операторов приводят к огромному росту передачи информации по всему миру. Учреждения с несколькими торговыми залами в мире воспользовались этой полосой пропускания, чтобы связать свои зарубежные сайты со своими штаб-квартирами в хабе и модели. Появление таких технологий, как Citrix, поддержало эту эволюцию, поскольку они позволяют удаленным пользователям подключаться к виртуальному рабочему столу, откуда они затем получают доступ к приложениям головного офиса с уровнем комфорта, аналогичным уровню комфорта локальный пользователь. Если раньше инвестиционному банку приходилось развертывать программное обеспечение в каждой торговой комнате, теперь он может ограничить такие инвестиции одним сайтом. Стоимость внедрения зарубежного сайта снижается, в основном, за счет телекоммуникационного бюджета.

А поскольку ИТ-архитектура становится упрощенной и централизованной, ее также можно передать на аутсорсинг. Действительно, в последние несколько лет основные поставщики технологий, работающие на рынке торговых залов, разрабатывают услуги хостинга.

С конца 1980-х рабочие таблицы быстро распространялись на рабочих столах трейдеров, в то время как руководителю торгового зала по-прежнему приходилось полагаться на консолидированные позиции, которым не хватало как реального времени, так и точности. Разнообразие алгоритмов оценки, хрупкость рабочих таблиц, влекущая за собой риск потери критически важных данных, посредственное время отклика ПК при выполнении тяжелых расчетов, недостаточная прозрачность действий трейдеров. Все они вызвали потребность в общих информационных технологиях или корпоративных приложениях, как позже это назвали в отрасли.

Но у организаций есть другие требования, которые зависят от их бизнеса, будь то торговля или инвестиции.

В инвестиционном банке торговое подразделение стремится реализовать синергию между отделами, например:

Такие процессы требуют взаимного использования данных.

Таким образом, в период с 1990 по 1993 год на рынок выходит ряд программных пакетов: Infinity, Summit, Kondor +, Finance Kit, Front Arena, Murex и Sophis Risque быстро продаются под эгидой управления рисками, термин более лестный, но несколько менее точный, чем определение позиции.

Хотя Infinity умерла в 1996 году с мечтой о набор инструментов, который должен был смоделировать любые инновации, которые финансовый инженер мог бы разработать, другие системы все еще работают в торговых залах. Рожденные в тот же период, они имеют много общих технических характеристик, таких как трехуровневая архитектура, внутренняя часть которой работает на платформе Unix, реляционная база данных на любой Sybase или Oracle и графический пользовательский интерфейс, написанный на английском языке, поскольку ихклиенты находятся в любой точке мира. Сбор сделок по сделкам трейдерами, ведение позиций, измерение рыночных рисков (процентные ставки и обмен валют), расчет прибылей и убытков (PL) для каждого рабочего стола или трейдера, контроль лимитов, каждого для каждого контрагента, имеют эти системы, предоставляющие используемые системы.

Эти функции будут позже закреплены в национальных правилах, которые, как правило, требуют наличия адекватных ИТ: во Франции они в 1997 году в инструкции «Commission Bancaire» относительно внутреннего контроля.

Телефон, на используемых внебиржевых (внебиржевых) рынках, часто вызывает недоразумения. Сообщение о том, что обнаружит аномалию, может быть неверно внесено поправки в транзакцию.

Первыми рынками, открывшими для себя электронные торговлю, стали валютные рынки. Reuters создает свою дилинговую службу Reuter Monitor в 1981 году. Контрагенты встречаются друг с другом с помощью экрана и договариваются о транзакциях в режиме videotex, где данные слабо структурированы. Его продукт следующего поколения, электронная торговая платформа под названием Dealing 2000, перенесенная на Windows, запущен в 1989 году. Как и EBS, который прямо конкурирует с ним. с 1997 года он в основном занимается спотовыми сделками.

В мире электронной торговли появляется несколько продуктов, включая Bloomberg Terminal, BrokerTec, TradeWeb и Reuters 3000 Xtra по ценным бумагам и иностранной валютой. В то время как итальянцы (МТС) находят свое место в торговых залах для торговли суверенными долгами.

Совсем недавно на рынке появились другие специализированные продукты, такие как Swapswire для осуществления процентных свопов или SecFinex и EquiLend для размещения ссуды или займы ценных бумаг (заемщик оплачивает абонентскую плату за услугу).

Однако и этим системам обычно не хватает ликвидности. Вопреки часто известными предсказаниями, электронная торговля не убила традиционную междилерскую брокерскую деятельность. Кроме того, трейдеры предпочитают смешивать оба режима: экран для обнаружения ценностей и голос для транзакций транзакций.

Для продуктов на организованных рынках другие процессы: заказы клиента должны собираться и централизованно; некоторая их часть может быть направлена для внутреннего сопоставления через так называемые альтернативные торговые системы (ATS); заказы от корпоративных клиентов, чей торговый контакт находится в торговом зале, предназначенные либо брокерами, либо многосторонним торговым центрам (МОГ); остальное идет непосредственно на местную фондовую биржу, к которой учреждение подключено электронным способом.

Заказы выполняются частично или полностью, а затем распределяются по счетам клиентов. Растущее количество перечисленных продуктов и торговых площадок вынудило управлять этой книгой заказов с помощью соответствующего программного обеспечения.

Фондовые биржи и фьючерсные реализовали свою собственную интерфейсную систему для сбора и передачи заказов или, возможно, программный интерфейс, чтобы организации-члены могли подключить свою систему управления заказами, которые они разработали внутри компании. Но издатели вскоре продают на эти рынки пакеты, отвечающие за различные протоколы ; Базирующаяся в Великобритании Fidessa имеет сильное присутствие среди членов LSE ; Sungard Global Trading и шведская компания крупнейшими конкурентами.

В программной торговлей ордера запускаются программой, а не размещаются трейдером, принимающим решение. В последнее время это скорее называют алгоритмической торговлей. Это применимо только к организованным рынкам, где положение не зависит от условий с конкретным контрагентом.

Тип использования программной торговли - генерирует заказы на покупку или продажу данной акции, как только ее цена достигает заданного порога, вверх или вниз. Во время финансового кризиса 1987 года волна стоп-приказов на продажу была в степени инкриминирована как основная причина ускорения падения цен. Однако с тех пор программная торговля не переставала развиваться, особенно с бумом ETF, паевых инвестиционных фондов, имитирующих фондовый индекс, и с ростом структурированного управления активами; ETF, реплицирующий индекс FTSE 100, например, отправляет количество заказов на покупку, кратное 100 или столько же заказов на продажу, каждый день, в зависимости от того, регистрирует ли фонд чистый входящий или исходящий поток подписок. Такое сочетание заказов еще называют корзиной. Более того, всякий раз, когда вес какой-либо составляющей акции индекса изменяется, например, после увеличения акционерного капитала эмитентом, создаваемыми новые заказы корзины, чтобы новое распределение портфеля по-прежнему отражало индекс индекса.. Если программа может генерировать огромное количество ордеров быстрее, чем один трейдер, она также требует наблюдения со стороны финансового инженера, который адаптирует свою программу эволюции рынка, так и теперь к требованиям банковский регулирующий орган проверяет, не повлечет ли он манипулирование рынком. В некоторых торговых залах теперь может быть столько же финансовых инженеров, сколько трейдеров.

Распространение вариантов программной торговли, многие из которых используют аналогичные методы, заставляет их разработчиков искать преимущество, инвестируя в аппаратное обеспечение, среднее вычислительную мощность, или адаптируя свой программный код к многопоточности, чтобы адаптировать свой программный код к многопоточности, их заказы попадали в центральную книгу заказов раньше, чем их конкуренты. Следовательно, успех алгоритма измеряется до пары миллисекунд. Этот тип программной торговли, также называемый высокочастотной торговлей, однако, противоречит принципу справедливости между инвесторами, и некоторые регулирующие органы рассматривают возможность его запрета.

При возобновлении исполнения ордеров менеджер паевого инвестиционного фонда, а также трейдер инвестиционного банка должны обновить свои позиции. Управляющему не нужно переоценивать свою оценку в реальном времени: отличие от трейдера, чей краткосрочного горизонт - день, у управляющегоелем есть среднесрочная и долгосрочная перспектива. Тем не менее, менеджер проверить, что все, что он продает, доступно на его счет депо; ему также нужна функция эталонного теста, с помощью которой он может соответствовать эффективности своего портфеля с помощью своего эталонного теста ; если он будет слишком сильно расходиться, ему понадобится механизм, чтобы сбалансировать его, автоматически генерируя количество покупок и продаж, чтобы распределение портфеля вернулось к эталонному уровню.

В большинстве стран банковское регулирование требует принципа независимости между фронт-офисом и бэк-офисом: сделка, заключенная торговым залом, должна быть подтверждена бэк-офис, который должен иметь должен быть подтвержден контрагентом, подлежит расчету и учету. Обе службы должны подчиняться подразделениям, независимым от каждого на самом высоком возможном уровне иерархии.

В Германии правила идут дальше, «принцип четырех глаз» требует, чтобы все переговоры, проводимые любым трейдером, были увиденным другим трейдером перед отправкой в бэк-офис.

В континентальной Европе учреждения с начала 1990-х годов уделяют особое внимание сквозной обработке (STP), то есть автоматизация передачи данных о торговле в бэк-офис. Их цель - повысить продуктивность персонала бэк-офиса за счет повторного захвата транзакции проверки. Издатели программного обеспечения для управления рисками или активами оправдывают это ожидание, добавляя функции бэк-офиса в свою систему, до сих пор, предназначенную для фронт-офиса, или расширяя возможности подключения, чтобы упростить интеграцию сделок в надлежащий бэк-офис. ориентированный пакет.

Англосаксонские учреждения, у которых меньше ограничений при найме дополнительного персонала в бэк-офисы, менее остро используются в разработке и разработке таких интерфейсов всего несколько лет спустя.

На рынке ценных бумаг институциональные реформы, сокращение на сокращение расчетов с типичными тремя рабочими днями до одного дня или нулевого дня, может стать сильным стимулом для автоматизированной обработки данных.

Пока фронт-офис и бэк-офис работают отдельно, трейдеры, не желающие самостоятельно фиксировать свои сделки в системе фронт-офиса, что они, естественно, считают более громоздкой, чем электронные таблицы, склонны отказываться от себя к помощнику или клерку мидл-офиса. В этом случае политика STP является косвенным средством трейдеров заниматься собственными усилиями. Более того, захват сделок на основе ИТ в кратчайшие сроки с момента фактических с годами все чаще как «лучшая практика» или даже как правило.

Вкладчики, стоящие в очереди, чтобы закрыть свои счета в Northern Rock

Вкладчики, стоящие в очереди, чтобы закрыть свои счета в Northern Rock Банковское регулирование, как правило, лишает трейдеров возможности переоценивать свои позиции по ценам по их выбору. Как сообщает агентство Bloomberg, бэк-офисы не обязательно подготовят к работе специальные инструменты, предлагаемые на основе финансовых отчетов.

Будь то актер или простой свидетель, торговая комната - это место, где случаются любые неудачи, достаточно серьезные, чтобы поставить под угрозу существование компании.

В случае Northern Rock, Bear Stearns или Lehman Brothers, все три были уничтожены кризисом субстандартного кредитования, в 2008 году, если торговая комната, наконец, не смогла найти партнеров на денежном рынке для рефинансирования, и поэтому ей пришлось столкнуться с кризисом ликвидности, каждый из этих дефолтов связан с деятельностью компании . модель, а не нарушение работы ее торгового зала.

Если сбой всегда был вызван неблагоприятными рыночными условиями, он также имеет операционную причину:

| Месяц Год | Компания | Фиктивные сделки | Скрытые позиции | Негабаритные позиции | Инсайдерская торговля | Манипулирование рынком | Неправильный расчетный риск | Ошибочная оценка | Отсутствие контроля со стороны трейдера | Недостаточные права | Ошибка захвата | Conse-. подавляет. в компании |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| апр. 87 | Меррил Линч | b | b | b | ||||||||

| Фев. 90 | Дрексел Бернхэм Ламберт | b | b | b | штраф и банкротство | |||||||

| сент. 91 | Salomon Brothers | b | штраф | |||||||||

| фев. 95 | Barings | b | b | b | банкротство | |||||||

| апр. 95 | Киддер Пибоди | b | b | |||||||||

| июл. 95 | Daiwa | b | b | b | частичное закрытие бизнеса | |||||||

| Джуин 96 | Sumitomo | b | b | b | b | штрафы + гражданский иск | ||||||

| янв. 98 | UBS | b | b | |||||||||

| сен. 98 | LTCM | b | рекапитализация | |||||||||

| дек. 05 | Mizuho Securities · | b | ||||||||||

| сен. 06 | Amaranth Advisors | b | ||||||||||

| янв. 08 | Société Générale | b | b | b | b | штраф | ||||||

| фев. 08 | b | |||||||||||

| 8 мая | Morgan Stanley | b | b | b | штраф | |||||||

| окт. 08 | CITIC Pacific | b | b |

Эти операционные причины в приведенных выше столбцах связаны с организационными недостатками или недостатками:

Торговые залы также используются в секторе спортивных азартных игр. Этот термин часто используется для обозначения отделов букмекерских контор, занимающихся установлением обязательств и коэффициентов, в которых осуществляется управление обязательствами и корректировка коэффициентов. Примеры включают интернет-букмекеры, базирующиеся в Карибском бассейне, а также легальные букмекерские компании в Соединенном Королевстве, такие как William Hill, Ladbrokes и Coral, которые управляют торговыми залами для управления своими рисками. Рост бирж ставок, таких как Betfair, также привел к появлению «торговых залов», предназначенных для профессиональных игроков. (ссылка: газета Racing Post от 19.07.07) Первое подобное заведение было открыто в Эдинбурге в 2003 году, но позже было закрыто. Профессиональные игроки обычно платят ежедневную плату за «место» в размере около 30 фунтов стерлингов в день за использование ИТ-оборудования и спортивных спутниковых каналов, используемых для целей ставок. Сегодня в Великобритании восемь таких торговых залов, два из которых находятся в Лондоне - один в Хайгейте и один в Кэнэри-Уорф.

| Викискладе есть средства массовой информации, связанные с Торговыми залами. |