Межвременной выбор - это процесс, с помощью которого люди принимают решения о том, что и сколько им нужно делать. различные моменты времени, когда выбор в один момент времени влияет на возможности, доступные в другие моменты времени. На этот выбор влияет относительная ценность, которую люди придают двум или более выплатам в разные моменты времени. Большинство вариантов выбора требуют от лиц, принимающих решения, компромисса между затратами и выгодами в разные моменты времени. Эти решения могут касаться сбережений, трудовых усилий, образования, питания, физических упражнений, здравоохранения и так далее. Большее предпочтение немедленных меньших вознаграждений было связано со многими отрицательными последствиями, от более низкой заработной платы до наркозависимости.

С начала двадцатого века экономисты анализируют межвременные решения, используя модель дисконтированной полезности, которая предполагает, что люди оценивают удовольствия и страдания, возникающие в результате решения во многом так же, как финансовые рынки оценивают потери и прибыли, экспоненциально «дисконтируя» ценность результатов в зависимости от того, насколько они задерживаются во времени. Дисконтированная полезность использовалась для описания того, как люди на самом деле делают межвременной выбор, и использовалась как инструмент государственной политики. Политические решения о том, сколько потратить на исследования и разработки, здравоохранение и образование, зависят от ставки дисконтирования, используемой для анализа решения.

Выбор межвременного портфеля - это многократное распределение средств по различным активам с течением времени, при этом количество инвестируемых средств в любое время в будущем зависит от доходности портфеля в любой предыдущий момент. Таким образом, будущие решения могут зависеть от результатов текущих решений. В целом эта зависимость от предыдущих решений означает, что текущие решения должны учитывать их вероятностное влияние на будущие ограничения портфеля. Однако есть некоторые исключения из этого: с логарифмической функцией или с функцией HARA и последовательной независимостью результатов оптимально действовать. с (рациональной) близорукостью, игнорируя влияние текущих решений на будущие решения.

Кейнсианская функция потребления была основана на двух основных гипотезах. Во-первых, предельная склонность к потреблению находится между 0 и 1. Во-вторых, средняя склонность к потреблению падает с ростом дохода. Ранние эмпирические исследования подтвердили эти гипотезы. Однако после Второй мировой войны было замечено, что сбережения не росли по мере роста доходов. Таким образом, кейнсианская модель не смогла объяснить феномен потребления, и поэтому была разработана теория межвременного выбора. Анализ межвременного выбора был введен Джоном Рэй в 1834 году в «Социологической теории капитала». Позже Ойген фон Бём-Баверк в 1889 году и Ирвинг Фишер в 1930 году разработали модель. Несколько других моделей, основанных на межвременном выборе, включают гипотезу жизненного цикла, предложенную Франко Модильяни, и гипотезу постоянного дохода, предложенную Милтоном Фридманом. Концепция вальрасовского равновесия также может быть расширена, чтобы включить межвременной выбор. Вальрасовский анализ такого равновесия вводит две «новые» концепции цен: фьючерсные цены и спотовые цены.

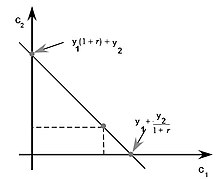

Межвременное бюджетное ограничение с периодом потребления 1 и 2 по оси x и оси y соответственно.

Межвременное бюджетное ограничение с периодом потребления 1 и 2 по оси x и оси y соответственно.  На рисунке показан межвременной выбор, сделанный потребителем с учетом предпочтения полезности и бюджетные ограничения.

На рисунке показан межвременной выбор, сделанный потребителем с учетом предпочтения полезности и бюджетные ограничения. Ирвинг Фишер разработал теорию межвременного выбора в своей книге «Теория интереса» (1930). В отличие от Кейнса, который связал потребление с текущим доходом, модель Фишера показала, как рациональные, дальновидные потребители выбирают потребление для настоящего и будущего, чтобы получить максимальное удовлетворение на протяжении всей жизни.

Согласно Фишеру, нетерпение человека зависит от четырех характеристик его потока доходов: размера, временного интервала, состава и риска. Помимо этого, предвидение, самоконтроль, привычка, ожидание жизни и мотив завещания (или забота о жизни других) - это пять личных факторов, которые определяют нетерпение человека, которое, в свою очередь, определяет его временные предпочтения.

Чтобы понять выбор, сделанный потребителем в разные периоды времени, мы рассматриваем потребление за один период как составной товар. Предположим, есть один потребитель,

(1)

(1) (2)

(2)С другой стороны, если такое заимствование возможно, то человек подчиняется единственному межвременному бюджетному ограничению :

(3)

(3)В левой части показана текущая стоимость расходов, а в правой части - приведенная стоимость доходов. Умножение уравнения на

Теперь потребитель должен выбрать

Если потребитель экономит на сети, увеличение процентная ставка будет иметь неоднозначное влияние на текущее потребление.

Если потребитель экономит на сети, увеличение процентная ставка будет иметь неоднозначное влияние на текущее потребление.  Если потребитель является чистым заемщиком, увеличение процентной ставки снизит его текущее потребление.

Если потребитель является чистым заемщиком, увеличение процентной ставки снизит его текущее потребление. Потребитель может быть чистым сберегающим или чистым заемщиком. Если он изначально находится на уровне потребления, при котором он не является ни чистым заемщиком, ни чистым сберегателем, увеличение дохода может сделать его чистым сберегающим или чистым заемщиком в зависимости от его предпочтений. Увеличение текущего или будущего дохода увеличит текущее и будущее потребление (мотивы сглаживания потребления).

Теперь рассмотрим сценарий, при котором процентные ставки повышаются. Если потребитель делает чистые сбережения, он будет сберегать больше в текущем периоде из-за эффекта замещения и потреблять больше в текущем периоде из-за эффекта дохода. Таким образом, чистый эффект становится неоднозначным. Однако, если потребитель является чистым заемщиком, он будет склонен потреблять меньше в текущем периоде из-за эффекта замещения и эффекта дохода, тем самым уменьшая свое общее текущее потребление.

Гипотеза жизненного цикла основана на следующей модели:

при условии

где

Жизненный цикл Гипотеза

Жизненный цикл Гипотеза Обычно ПДК человека (предельная склонность к потреблению ) является относительной очень высока в молодом возрасте, уменьшается в среднем возрасте и увеличивается, когда человек приближается к пенсии или выходит на пенсию. Модель гипотезы жизненного цикла (LCH) определяет индивидуальное поведение как попытку сгладить модели потребления на протяжении всей жизни, в некоторой степени независимо от текущего уровня доходов. Эта модель утверждает, что в начале жизни потребительские расходы могут очень сильно превышать доход, поскольку человек может делать крупные покупки, связанные с покупкой нового дома, созданием семьи и началом карьеры. На этом этапе жизни человек будет брать взаймы в будущем, чтобы удовлетворить свои потребности в расходах. Однако в середине жизни эти модели расходов начинают выравниваться и поддерживаются или, возможно, превышаются за счет увеличения доходов. На этом этапе человек погашает любые прошлые займы и начинает откладывать деньги для своей пенсии. После выхода на пенсию потребительские расходы могут начать снижаться, однако доход обычно резко падает. На этом этапе жизни человек отказывается от прошлых сбережений или живет за счет прошлых сбережений до самой смерти.

После Второй мировой войны было замечено, что модель, в которой текущие потребление было просто функцией текущего дохода, очевидно, было слишком упрощенно. Это не могло объяснить тот факт, что долгосрочная средняя склонность к потреблению казалась примерно постоянной, несмотря на то, что предельная склонность к потреблению была намного ниже. Таким образом, гипотеза Милтона Фридмана о постоянном доходе является одной из моделей, которая пытается объяснить это очевидное противоречие.

Согласно гипотезе постоянного дохода, постоянное потребление, C P, пропорционально постоянному доходу, Y P. Постоянный доход - это субъективное представление о вероятном среднем будущем доходе. Постоянное потребление - это аналогичное понятие потребления.

Фактическое потребление C и фактический доход Y состоят из этих постоянных компонентов плюс непредвиденные переходные компоненты C T и Y T соответственно:

Выбор индивидуума относительно того, сколько труда в настоящее время предоставить, включает компромисс между текущим трудом и досугом. Количество поставляемой в настоящее время рабочей силы влияет не только на текущие возможности потребления, но и на будущие, и, в частности, влияет на будущий выбор того, когда выйти на пенсию и больше не предоставлять рабочую силу. Таким образом, текущий выбор предложения труда - это выбор межвременной.

Когда рабочие сталкиваются с повышением заработной платы, происходят три вещи: эффект замещения, эффект обычного дохода и эффект эндаумента. Помните, что заработная плата - это цена досуга, поскольку заработная плата - это упущенные альтернативные издержки потребления досуга. Эффект замещения : по мере роста заработной платы досуг становится дорогим. Следовательно, рабочий будет потреблять меньше свободного времени и предоставлять больше труда. Эффект дохода : по мере роста заработной платы досуг становится дорогим. Следовательно, покупательная способность каждого доллара снизится. Поскольку досуг - это нормальный товар, рабочий будет покупать меньше досуга. Эффект эндаумента : По мере роста заработной платы ценность эндаумента (= заработная плата умноженная на досуг + потребление) увеличивается. Следовательно, при фиксированной рабочей силе доход увеличится. Поскольку досуг - нормальный товар, рабочий покупает больше досуга.

Инвестиции в основной капитал - это покупка фирмами нового производимого оборудования, заводов и т.п. Причиной таких покупок является увеличение объема продукции, которая потенциально может быть произведена в разное время в будущем, так что это межвременной выбор.

До сих пор в статье рассматривались случаи, когда люди делают межвременной выбор, принимая во внимание текущую дисконтированную стоимость своего потребления и дохода. Каждый период в будущем экспоненциально дисконтируется с одинаковой процентной ставкой. Однако экономисты другого класса утверждают, что люди часто страдают от так называемой височной миопии. Типичная реакция потребителя на неопределенность в этом случае - резко снизить важность будущего принятия решений. Этот эффект называется гиперболическим дисконтированием.

Математически его можно представить следующим образом:

где

Выбирая между 100 или 110 долларами на день позже, люди могут нетерпеливо выбрать немедленные 100 долларов, вместо того, чтобы ждать завтра, чтобы получить дополнительные 10 долларов. Однако, выбирая между 100 долларами в месяц или 110 долларами в месяц и в день, многие из этих людей меняют свои предпочтения и теперь терпеливо ждут дополнительный день, чтобы получить дополнительные 10 долларов.