История казначейских облигаций США в сравнении с Ставкой по федеральным фондам

История казначейских облигаций США в сравнении с Ставкой по федеральным фондам  2–10-летние казначейские обязательства спрэд

2–10-летние казначейские обязательства спрэд Ценные бумаги казначейства США - это государственные долговые обязательства, выпущенные Министерством финансов США для финансирования государственных расходов в качестве альтернативы налогообложению. Казначейские ценные бумаги часто упоминаются просто как Казначейские обязательства . С 2012 года государственным долгом США управляет Бюро фискальной службы, пришедшее на смену Бюро государственного долга.

Существует четыре типа обращающихся на рынке казначейских ценных бумаг: Казначейские векселя, Казначейские ноты, Казначейские облигации и Казначейские ценные бумаги с защитой от инфляции (TIPS). Правительство продает эти ценные бумаги на аукционах, проводимых Федеральным резервным банком Нью-Йорка, после чего они могут продаваться на вторичных рынках. Нерыночные ценные бумаги включают сберегательные облигации, выпущенные для общественности и передаваемые только в качестве подарков; серии State and Local Government Series (SLGS), приобретаемые только за выручку от продажи государственных и муниципальных облигаций; а также серию государственных счетов, приобретаемую подразделениями федерального правительства.

Казначейские ценные бумаги обеспечены полной верой и кредитом Соединенных Штатов, что означает, что правительство обещает собрать деньги любыми законно доступными способами для их выплаты. Несмотря на то, что Соединенные Штаты являются суверенной державой и могут объявить дефолт без права регресса, их высокая эффективность выплат дала казначейским ценным бумагам репутацию одной из самых рискованных инвестиций в мире.

Для финансирования расходов Первой мировой войны правительство США увеличило подоходный налог (см. Закон о военных доходах 1917 г. ) и выпущенные государственные долговые обязательства, называемые военными облигациями. Традиционно правительство брало займы у других стран, но в 1917 году не было других стран, у которых можно было бы брать займы.

Казначейство привлекало финансирование на протяжении всей войны, продав 21,5 миллиарда долларов в виде «облигаций свободы. ' Эти облигации были проданы по подписке, где должностные лица устанавливали купонную цену, а затем продавали ее по номинальной стоимости. По этой цене подписки можно было заполнить всего за один день, но обычно оставались открытыми в течение нескольких недель, в зависимости от спроса на облигации.

После войны облигации Liberty достигли срока погашения, но Казначейство не смог полностью оплатить каждый из них, имея лишь ограниченный профицит бюджета. Чтобы решить эту проблему, Казначейство рефинансировало долг с переменными краткосрочными и среднесрочными сроками погашения. И снова Казначейство выпустило долговые обязательства посредством подписки с фиксированной ценой, где и купон, и цена долга были продиктованы Казначейством.

Проблемы с выпуском долговых обязательств стали очевидны в конце 1920-х годов. Система страдала от хронической избыточной подписки, где процентные ставки были настолько привлекательными, что было больше покупателей долга, чем требовалось правительством. Это указывало на то, что правительство слишком много платило по долгам. Поскольку государственный долг был недооценен, покупатели долга могли покупать его у государства и немедленно продавать другому участнику рынка по более высокой цене.

В 1929 году Казначейство США перешло от системы подписки с фиксированной ценой к системе аукцион, где «казначейские векселя» будут проданы тому, кто предложит самую высокую цену. Затем ценные бумаги были выпущены по системе pro rata, где ценные бумаги распределялись между участниками, предложившими самую высокую цену, до тех пор, пока их спрос не был удовлетворен. Если бы правительство предоставило больше казначейских ценных бумаг, они были бы переданы следующему претенденту с наибольшей ценой. Эта система позволяла рынку, а не правительству устанавливать цену. 10 декабря 1929 года Казначейство провело свой первый аукцион. В результате были выпущены трехмесячные векселя на сумму 224 миллиона долларов. Наивысшее предложение было 99,310, а самое низкое предложение - 99,152.

Типы и процедуры выпуска ценных бумаг, обращающихся на рынке, описаны в Унифицированном проспекте предложения Казначейства (31 CFR 356).

1969 г. Казначейский вексель на 100 000 долларов

1969 г. Казначейский вексель на 100 000 долларов Казначейские векселя (казначейские векселя) - это бескупонные облигации, срок погашения не более одного года. Они покупаются со скидкой от номинальной стоимости и, вместо выплаты купонного вознаграждения, в конечном итоге выкупаются по этой номинальной стоимости для создания положительной доходности к погашению.

Обычные еженедельные казначейские векселя обычно выпускаются со сроком погашения 4 недели, 8 недель, 13 недель, 26 недель и 52 недели. Казначейские векселя продаются на аукционах единой цены, которые проводятся еженедельно. Суммы предложения по 13-недельным и 26-недельным векселям объявляются каждый четверг на аукционе в следующий понедельник, а расчет или выпуск - в четверг. Суммы предложения по 4-недельным и 8-недельным векселям объявляются в понедельник для аукциона на следующий день, во вторник, а выпуск - в четверг. Суммы размещения 52-недельных векселей объявляются каждый четвертый четверг на аукционе в следующий вторник, а выпуск - в следующий четверг. Минимальная покупка - 100 долларов США; до апреля 2008 года он составлял 1000 долларов. Просроченные казначейские векселя также погашаются каждый четверг. Банки и финансовые учреждения, особенно первичные дилеры, являются крупнейшими покупателями казначейских векселей.

Как и другие ценные бумаги, отдельные выпуски ГКО идентифицируются уникальным номером CUSIP. 13-недельный счет, выпущенный через три месяца после 26-недельного, считается повторным открытием 26-недельного счета, и ему присваивается тот же номер CUSIP. 4-недельный вексель, выпущенный через два месяца после этого и погашаемый в тот же день, также считается повторным открытием 26-недельного векселя и имеет тот же номер CUSIP. Например, 26-недельный вексель, выпущенный 22 марта 2007 г. со сроком погашения 20 сентября 2007 г., имеет тот же номер CUSIP (912795A27), что и 13-недельный вексель, выпущенный 21 июня 2007 г., со сроком погашения 20 сентября. 2007, а также 4-недельный вексель, выпущенный 23 августа 2007 года, срок погашения которого наступает 20 сентября 2007 года.

В периоды, когда остатки денежных средств Казначейства особенно низки, Казначейство может продавать векселя управления денежными средствами (CMB). Они продаются через дисконтный аукцион, как и обычные векселя, но нерегулярны по предлагаемой сумме, срокам и сроку погашения. CMB называются «цикличными», когда они созревают в тот же день, что и обычный выпуск векселей, и «вне цикла» в противном случае. До введения четырехнедельного счета в 2001 году Казначейство регулярно продавало CMB, чтобы обеспечить наличие наличных денег в краткосрочной перспективе. Затем предложения CMB почти исчезли, если не считать периодических тестов системы аукционов до пандемии COVID-19, когда Казначейство широко использовало их для укрепления своей денежной позиции в условиях финансовой неопределенности.

Котируются казначейские векселя. для покупки и продажи на вторичном рынке с процентной скидкой в годовом исчислении, или на основе. Общий расчет дисконтной доходности для казначейских векселей:

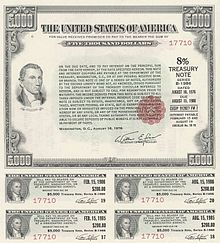

Казначейская нота на 5000 долларов 1976 г.

Казначейская нота на 5000 долларов 1976 г. Казначейские ноты (ГКО) имеют срок погашения 2, 3, 5, 7 или 10 лет, имеют купонная выплата каждые шесть месяцев и продается с шагом 100 долларов. Цены казначейских нот котируются на вторичном рынке как процент от номинальной стоимости за тридцать секунд доллара. По обычным казначейским облигациям выплачивается фиксированная процентная ставка, которая устанавливается на аукционе. Векселя другого типа, известная как вексель с плавающей ставкой, выплачивает проценты по ставке, которая ежеквартально корректируется в зависимости от ставок по векселям.

Десятилетние казначейские облигации стали наиболее часто цитируемой бумагой при обсуждении показателей рынка государственных облигаций США и используются для выражения взглядов рынка на долгосрочные макроэкономические ожидания.

Казначейская облигация на сумму 10 000 долларов 1979 г.

Казначейская облигация на сумму 10 000 долларов 1979 г. Казначейские облигации (казначейские облигации, также называемые длинными облигациями) имеют самый длинный срок погашения, составляющий тридцать лет. У них есть купонная выплата каждые шесть месяцев, как казначейские облигации.

Федеральное правительство США приостановило выпуск 30-летних казначейских облигаций на четыре года с 18 февраля 2002 года по 9 февраля 2006 года. Поскольку в конце 1990-х правительство США использовало профицит бюджета для погашения федерального долга, 10-летние казначейские облигации начали заменять 30-летние казначейские облигации в качестве общего, наиболее популярного показателя рынка облигаций США. Однако из-за спроса со стороны пенсионных фондов и крупных, долгосрочных институциональных инвесторов, наряду с необходимостью диверсификации обязательств Казначейства, а также из-за более пологой кривой доходности означало, что альтернативная стоимость продажи долгосрочного долга снизилась - 30-летняя казначейская облигация была повторно введена в обращение в феврале 2006 года и теперь выпускается ежеквартально. В 2019 году министр финансов Стивен Мнучин заявил, что администрация Трампа рассматривает вопрос о выпуске 50-летних и даже 100-летних казначейских облигаций.

Казначейские ценные бумаги с защитой от инфляции (TIPS) - это индексированные по инфляции облигации, выпущенные Казначейством США. Основная сумма корректируется с учетом индекса потребительских цен (ИПЦ), наиболее часто используемого показателя инфляции. Когда ИПЦ растет, основная сумма корректируется в сторону повышения; если индекс падает, основная сумма корректируется вниз. Купонная ставка является постоянной, но при умножении на основную сумму, скорректированную на инфляцию, формируется другая сумма процентов, таким образом защищая держателя от уровня инфляции, измеряемого ИПЦ. TIPS были введены в 1997 году. TIPS в настоящее время предлагаются с 5-летними, 10-летними и 30-летними сроками погашения.

Вторичный рынок ценных бумаг включает казначейские облигации, T- облигации и TIPS, процентная доля и основная часть ценных бумаг которых были отделены, или «лишены», для их отдельной продажи. Эта практика уходит корнями в дни до компьютеризации, когда казначейские ценные бумаги выпускались в виде бумажных облигаций на предъявителя ; трейдеры буквально отделяют процентные купоны от бумажных ценных бумаг для отдельной перепродажи, в то время как основная сумма будет перепродана в виде бескупонной облигации.

Современные версии известны как Раздельная торговля зарегистрированными интересами и основными ценными бумагами (ПОЛОСЫ ). Казначейство не выпускает STRIPS напрямую - они являются продуктами инвестиционных банков или брокерских фирм - но регистрирует STRIPS в своей системе бухгалтерского учета. STRIPS должны быть приобретены через брокера и не могут быть приобретены у TreasuryDirect.

Сберегательные облигации серии EE на 1000 долларов с изображением Бенджамина Франклина

Сберегательные облигации серии EE на 1000 долларов с изображением Бенджамина Франклина Сберегательные облигации были созданы в 1935 году и в форме облигаций серии E, также известных как военные облигации, широко продавались для финансирования Второй мировой войны. В отличие от казначейских облигаций, они не подлежат продаже, поскольку могут быть погашены только первоначальным покупателем (или бенефициаром в случае смерти). Они оставались популярными после окончания Второй мировой войны, часто использовались для личных сбережений и дарились. В 2002 году Казначейство начало изменять программу сберегательных облигаций, снизив процентные ставки и закрыв свои маркетинговые отделения. С 1 января 2012 года финансовые учреждения больше не продают бумажные сберегательные облигации.

Сберегательные облигации в настоящее время предлагаются в двух формах: облигации серии EE и облигации серии I. По облигациям серии EE выплачивается фиксированная ставка, но при достижении первоначального срока погашения через 20 лет гарантированно уплачивается как минимум двойная цена покупки; если сложный процент не привел к удвоению первоначальной суммы покупки, Казначейство делает единовременную корректировку через 20 лет, чтобы компенсировать разницу. Они продолжают выплачивать проценты до 30 лет.

Облигации серии I имеют переменную процентную ставку, которая состоит из двух компонентов. Первый - это фиксированная ставка, которая будет оставаться неизменной в течение срока действия облигации; второй компонент - это изменение переменной ставки каждые шесть месяцев с момента покупки облигации на основе текущего уровня инфляции, измеренного с помощью индекса потребительских цен для городских потребителей (CPI-U) с шестимесячного периода. период, заканчивающийся за месяц до времени сброса. Новые ставки публикуются 1 мая и 1 ноября каждого года. Во время дефляции отрицательный уровень инфляции может свести на нет доходность фиксированной части, но комбинированная ставка не может опуститься ниже 0%, и облигация не потеряет в стоимости. Облигации серии I - единственные, которые предлагаются в виде бумажных облигаций с 2011 года, и их можно приобрести только с использованием части возмещения федерального подоходного налога.

«Свидетельство о задолженности» (C of I) выдается только через систему TreasuryDirect. Это автоматически продлеваемая ценная бумага с однодневным сроком погашения, которую можно приобрести на любую сумму до 1000 долларов США, при этом проценты не начисляются. Инвестор может использовать долговые сертификаты для накопления средств на счете TreasuryDirect для покупки процентной ценной бумаги.

Серия государственных счетов является основной формой внутригосударственного долга холдинги. Правительство выпускает ценные бумаги GAS федеральным департаментам и учреждениям, учрежденным на федеральном уровне, таким как Федеральная корпорация страхования депозитов, у которых есть избыточные денежные средства.

Серия для государственных и местных органов власти (SLGS) выдается государственным учреждениям ниже федерального уровня, у которых есть избыточные денежные средства, полученные от продажи освобожденных от налогов облигаций. Федеральный налоговый кодекс обычно запрещает инвестирование этих денежных средств в ценные бумаги, которые предлагают более высокую доходность, чем исходная облигация, но ценные бумаги SLGS освобождены от этого ограничения. Казначейство выпускает ценные бумаги SLGS по своему усмотрению и несколько раз приостанавливало продажи, чтобы соответствовать потолку федерального долга.

В сентябре 2019 года около 5,9 трлн. Казначейские ценные бумаги, составляющие 26% государственного долга, принадлежали агентствам самого федерального правительства. Эти внутриправительственные ценные бумаги функционируют как срочные вклады избыточных и резервных фондов агентств в Казначейство. Федеральный резервный банк Нью-Йорка также был значительным держателем в качестве рыночного агента системы Федеральной резервной системы с 2,7 триллиона долларов, или примерно 11%. Другие внутренние держатели включали паевые инвестиционные фонды (2,2 триллиона долларов США), правительства штатов и местных органов власти (1,1 триллиона долларов США), банки (910 миллиардов долларов США), частные пенсионные фонды (728 миллиардов долларов США), страховщики (208 миллиардов долларов США) и различные частные организации и физических лиц (2,8 триллиона долларов, включая 152 миллиарда долларов в сберегательных облигациях).

По состоянию на 28 июня 2019 года основными иностранными держателями ценных бумаг Казначейства США являются:

| Держатели | Долгосрочные - млрд долларов США. (изменение в процентах. с июня 2018 г.) | Краткосрочные - млрд долларов США. (изменение в процентах. с июня 2018 года) | Итого - млрд долларов США. (изменение в процентах. с июня 2018 года) | Приблиз. отношение к ВВП. (где доступны значения 2017 года.) |

|---|---|---|---|---|

| 1064,7. + 10% | 60,6. (- 4%) | 1 125,3. + 9% | 23% | |

| 1 108,7. (- 7%) | 3,8. (- 9%) | 1,112,5. (- 7%) | 5% | |

| 286,5. + 25% | 47,7. + 20% | 334,1. + 24% | 13% | |

| 308,9. + 5% | 2,9. (-53%) | 311,8. + 4% | 15% | |

| 223,9. (- 9%) | 35,0. (-35%) | 258,8. (−14%) | 78% | |

| 194,6. (- 6%) | 38,0. + 36% | 232,5. (- 1%) | 34% | |

| 183,3. + 8% | 47,2. ( - 1%) | 230,5. + 6% | 369% | |

| 134,3. + 56% | 90,3. (−13%) | 224,6. + 18% | Н / Д | |

| 189,6. + 23% | 29,4. (- 29%) | 219,0. + 12% | 64% | |

| 174,6. + 26% | 24,5. + 56% | 199,1. + 30% | 40% | |

| 130,4. + 18% | 45,2. (−15%) | 175,6. + 8 % | 26% | |

| 172,2. + 7% | 2,9. + 73% | 175,1. + 8% | 31% | |

| 160,6. + 14% | 2,2. (−64%) | 162,7. + 10% | 6% | |

| Прочие | 1571,0. + 14% | 279,5. + 3% | 1850,5. + 13% | Н / Д |

| Итого | 5 903,2. + 8% | 709,0. (- 3%) | 6 612,2. + 7% | Н / A |

Сара Л. Куинн. 2019. Американские облигации: как кредитные рынки сформировали нацию. Издательство Принстонского университета.