Гипотеза эффективного рынка ( EMH ) - это гипотеза из финансовой экономики, которая гласит, что цены активов отражают всю доступную информацию. Прямое следствие состоит в том, что невозможно постоянно «обыгрывать рынок» с поправкой на риск, поскольку рыночные цены должны реагировать только на новую информацию.

Поскольку EMH сформулирован с точки зрения корректировки риска, он делает проверяемые прогнозы только в сочетании с конкретной моделью риска. В результате исследования в области финансовой экономики, по крайней мере, начиная с 1990-х годов, были сосредоточены на рыночных аномалиях, то есть отклонениях от конкретных моделей риска. Идея о том, что доходность финансового рынка трудно предсказать, восходит к Башелье (1900), Мандельброту (1963) и Самуэльсону (1965), но близко связан с Юджином Фама, отчасти из-за его влиятельного обзора теоретических и эмпирических исследований 1970 года (Fama 1970). EMH обеспечивает базовую логику для современных основанных на риске теорий цен на активы и современных структур, таких как ценообразование на активы на основе потребления, и может рассматриваться как комбинация модели риска с EMH.

Предположим, что некоторая информация о стоимости акций (скажем, о будущем слиянии) широко доступна для инвесторов. Если цена акции еще не отражает эту информацию, инвесторы могут торговать ею, тем самым перемещая цену до тех пор, пока информация не станет более полезной для торговли.

Обратите внимание, что этот мысленный эксперимент не обязательно означает, что цены на акции непредсказуемы. Например, предположим, что в рассматриваемой информации говорится, что вскоре наступит финансовый кризис. Инвесторы обычно не любят держать акции во время финансового кризиса, и поэтому инвесторы могут продавать акции до тех пор, пока цена не упадет настолько, чтобы ожидаемая доходность компенсировала этот риск.

Насколько эффективные рынки связаны (и не связаны) с теорией случайного блуждания, можно описать с помощью фундаментальной теоремы ценообразования на активы. Эта теорема утверждает, что в отсутствие арбитража цена любой акции определяется как

![{\ displaystyle P_ {t} = E_ {t} [M_ {t + 1} (P_ {t + 1} + D_ {t + 1})]}](https://wikimedia.org/api/rest_v1/media/math/render/svg/49936e46c1e2bccdb91998f4132b53f0224a3ede)

где

![{\ displaystyle P_ {t} = ME_ {t} [P_ {t + 1}]}](https://wikimedia.org/api/rest_v1/media/math/render/svg/61acd66b4700ffc07c80c08754b32c27a5442faf) .

.Взяв журналы и предположив, что член неравенства Дженсена пренебрежимо мал, мы имеем

![{\ displaystyle \ log P_ {t} = \ log M + E_ {t} [\ log P_ {t + 1}]}](https://wikimedia.org/api/rest_v1/media/math/render/svg/2d429b682b19a6680a1b66fb544382af47a78d2e)

, что означает, что журнал цен акций следует случайному блужданию (с заносом).

Исследования, проведенные Альфредом Коулзом в 1930-х и 1940-х годах, показали, что профессиональные инвесторы в целом были неспособны превзойти рынок. В течение 1930-1950-х годов эмпирические исследования были сосредоточены на свойствах временных рядов и обнаружили, что цены на акции США и связанные с ними финансовые ряды в краткосрочной перспективе следовали модели случайного блуждания. Хотя в долгосрочной перспективе существует некоторая предсказуемость, степень, в которой это связано с рациональными, изменяющимися во времени премиями за риск, а не с поведенческими причинами, является предметом споров. В своей основополагающей статье Фама, Фишер, Дженсен и Ролл (1969) предлагают методологию исследования событий и показывают, что цены на акции в среднем реагируют до дробления акций, но не изменяются после.

В влиятельной обзорной статье 1970 года Фама разделил эмпирические тесты эффективности на «слабую форму», «полусильную форму»., и тесты «строгой формы».

Эти категории тестов относятся к набору информации, используемой в заявлении «цены отражают всю доступную информацию». Тесты слабой формы изучают информацию, содержащуюся в исторических ценах. Тесты полусильной формы изучают информацию (помимо исторических цен), которая является общедоступной. Тесты строгой формы касаются частной информации.

Бенуа Мандельброт утверждал, что теория эффективных рынков была впервые предложена французским математиком Луи Башелье в 1900 году в его докторской диссертации «Теория спекуляции», описывающая, как цены на товары и акции менялись на рынках. Было высказано предположение, что Башелье черпал идеи из модели случайного блуждания Жюля Реньо, но Башелье не цитировал его, и тезис Башелье теперь считается новаторским в области финансовой математики. Принято считать, что работа Башелье привлекла мало внимания и была забыта на десятилетия, пока не была вновь открыта в 1950-х годах Леонардом Сэвиджем, а затем стала более популярной после того, как диссертация Башелье была переведена на английский язык в 1964 году. Но работа никогда не был забыт в математическом сообществе, так как Башелье опубликовал книгу в 1912 году с подробным описанием своих идей, которую цитировали математики, в том числе Джозеф Л. Дуб, Уильям Феллер и Андрей Колмогоров. Книгу продолжали цитировать, но затем, начиная с 1960-х годов, первоначальный тезис Башелье стали цитировать чаще, чем его книгу, когда экономисты начали цитировать работы Башелье.

Концепция рыночной эффективности ожидалась с самого начала. века в диссертации, представленной Башелье (1900) в Сорбонну для получения степени доктора математических наук. В своем первом абзаце Башелье признает, что «прошлые, настоящие и даже дисконтированные будущие события отражаются в рыночной цене, но часто не проявляют очевидной связи с изменениями цен».

Теория эффективных рынков не была популярна до 1960-х годов. когда с появлением компьютеров стало возможным сравнивать расчеты и цены сотен акций быстрее и без усилий. В 1945 г. Ф.А. Хайек утверждал, что рынки были наиболее эффективным способом агрегирования фрагментов информации, распределенных между людьми в обществе. Учитывая возможность извлекать прибыль из частной информации, корыстные трейдеры мотивированы приобретать свою личную информацию и действовать в соответствии с ней. Поступая таким образом, трейдеры способствуют установлению все более эффективных рыночных цен. В пределах конкуренции рыночные цены отражают всю доступную информацию, и цены могут изменяться только в ответ на новости. Таким образом, существует очень тесная связь между EMH и гипотезой случайного блуждания.

Гипотеза эффективного рынка возникла как выдающаяся теория в середине 1960-х годов. Поль Самуэльсон начал распространять работы Башелье среди экономистов. В 1964 году диссертация Башелье вместе с упомянутыми выше эмпирическими исследованиями была опубликована в антологии под редакцией Пола Кутнера. В 1965 году Юджин Фама опубликовал свою диссертацию, обосновывающую гипотезу случайного блуждания. Кроме того, Самуэльсон опубликовал доказательство того, что, если рынок эффективен, цены будут демонстрировать поведение случайного блуждания. Это часто цитируется в поддержку теории эффективного рынка с помощью метода подтверждения следствия, однако в той же статье Самуэльсон предостерегает от таких обратных рассуждений, говоря: «Из неэмпирической основы аксиом вы никогда не получите эмпирических результатов». В 1970 году Фама опубликовал обзор теории и свидетельств гипотезы. Статья расширила и уточнила теорию, включив определения трех форм эффективности финансового рынка : слабой, полусильной и сильной (см. Выше).

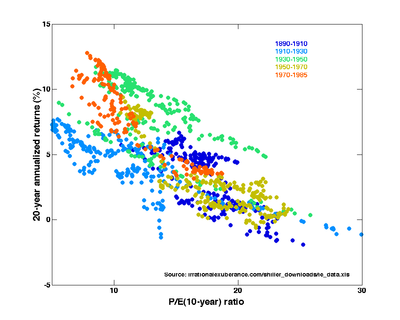

Цена-прибыль коэффициентов в качестве предиктора двадцатилетней доходности на основе графика Роберта Шиллера (рис. 10.1, источник ). Горизонтальная ось показывает отношение реальной цены к прибыли для индекса цен на акции SP Composite, рассчитанное с помощью Irrational Exuberance (цена с поправкой на инфляцию, деленная на предыдущее десятилетнее среднее значение скорректированной с поправкой на инфляцию прибыли). Вертикальная ось показывает средний геометрический реальный годовой доход от инвестиций в индекс цен на акции SP Composite, реинвестирования дивидендов и продаж через двадцать лет. Данные за разные двадцатилетние периоды имеют цветовую маркировку, как показано в ключе. См. Также доходность за десять лет. Шиллер заявляет, что этот график «подтверждает, что долгосрочные инвесторы - инвесторы, вкладывающие свои деньги в инвестиции в течение полных десяти лет - преуспели, когда цены были низкими по сравнению с прибылью в начале десяти лет. рекомендуется, индивидуально, снизить свою подверженность риску на фондовом рынке, когда он высок, как это было недавно, и выйти на рынок, когда он низкий ". Бертон Малкиел, известный сторонник общая достоверность EMH, утверждала, что эта корреляция может соответствовать эффективному рынку из-за различий в процентных ставках.

Цена-прибыль коэффициентов в качестве предиктора двадцатилетней доходности на основе графика Роберта Шиллера (рис. 10.1, источник ). Горизонтальная ось показывает отношение реальной цены к прибыли для индекса цен на акции SP Composite, рассчитанное с помощью Irrational Exuberance (цена с поправкой на инфляцию, деленная на предыдущее десятилетнее среднее значение скорректированной с поправкой на инфляцию прибыли). Вертикальная ось показывает средний геометрический реальный годовой доход от инвестиций в индекс цен на акции SP Composite, реинвестирования дивидендов и продаж через двадцать лет. Данные за разные двадцатилетние периоды имеют цветовую маркировку, как показано в ключе. См. Также доходность за десять лет. Шиллер заявляет, что этот график «подтверждает, что долгосрочные инвесторы - инвесторы, вкладывающие свои деньги в инвестиции в течение полных десяти лет - преуспели, когда цены были низкими по сравнению с прибылью в начале десяти лет. рекомендуется, индивидуально, снизить свою подверженность риску на фондовом рынке, когда он высок, как это было недавно, и выйти на рынок, когда он низкий ". Бертон Малкиел, известный сторонник общая достоверность EMH, утверждала, что эта корреляция может соответствовать эффективному рынку из-за различий в процентных ставках.инвесторов, включая таких, как Уоррен Баффет, и исследователи оспаривали эффективность -рыночная гипотеза как эмпирически, так и теоретически. поведенческие экономисты связывают несовершенство финансовых рынков с комбинацией когнитивных предубеждений, таких как самоуверенность, чрезмерная реакция, репрезентативная предвзятость, предвзятость информации, и различные другие предсказуемые человеческие ошибки в рассуждениях и обработке информации. Они были исследованы психологами, такими как Дэниел Канеман, Амос Тверски и Пол Слович и экономист Ричард Талер.

. Эмпирические данные неоднозначны. но в целом не поддерживает сильные формы гипотезы эффективного рынка. Согласно Дреману и Берри, в статье 1995 года, акции с низким P / E (отношение цены к прибыли ) имеют большую доходность. В более ранней статье Дреман также опроверг утверждение Рэя Болла о том, что более высокая доходность может быть отнесена к более высокой бета, исследование которого было принято эффективными теоретиками рынка как объяснение аномалии в точном соответствии с современным теория портфеля.

Дэниел Канеман

Дэниел Канеман Подходы поведенческой психологии к торговле на фондовом рынке - одни из наиболее многообещающих альтернатив EMH (инвестиционные стратегии, такие как импульсная торговля, стремятся использовать именно такую неэффективность). Но соучредитель программы, лауреат Нобелевской премии Дэниел Канеман, заявил о своем скептицизме по поводу того, что инвесторы обгоняют рынок: «Они просто не собираются этого делать. Этого просто не произойдет». Действительно, защитники EMH утверждают, что поведенческие финансы усиливают аргументы в пользу EMH, поскольку они подчеркивают предвзятость отдельных лиц и комитетов, а не конкурентные рынки. Например, одним из важных открытий в «Поведенческих финансах» является то, что люди применяют гиперболическое дисконтирование. Совершенно очевидно, что облигации, ипотека, аннуитет и другие аналогичные финансовые инструменты, подверженные влиянию рыночных сил , не. Любое проявление гиперболического дисконтирования в ценообразовании по этим обязательствам вызовет арбитраж, тем самым быстро устраняя любые признаки индивидуальных предубеждений. Аналогичным образом, диверсификация, производные ценные бумаги и другие стратегии хеджирования смягчают, если не устраняют потенциальные ошибки в ценообразовании, связанные с серьезной нетерпимостью к риску (неприятие убытков ) людей, на которую влияет поведенческое финансирование.. С другой стороны, экономисты, поведенческие психологи и менеджеры взаимных фондов взяты из человеческой популяции и поэтому подвержены предубеждениям, которые демонстрируют бихевиористы. Напротив, ценовые сигналы на рынках в гораздо меньшей степени подвержены индивидуальным предубеждениям, выявленным программой поведенческих финансов. Ричард Талер основал фонд на основе своего исследования когнитивных предубеждений. В отчете за 2008 год он определил сложность и стадное поведение как центральные элементы глобального финансового кризиса 2008 года..

Дальнейшие эмпирические исследования выявили влияние трансакционных издержек на концепцию. эффективности рынка, с большим количеством свидетельств того, что любые аномалии, относящиеся к неэффективности рынка, являются результатом анализа затрат и выгод, сделанного теми, кто готов нести затраты на получение ценной информации для того, чтобы торговать ею. Кроме того, концепция ликвидности является критическим компонентом для выявления «неэффективности» в тестах на аномальную доходность. Любая проверка этого предложения сталкивается с проблемой совместной гипотезы, когда невозможно когда-либо проверить рыночную эффективность, поскольку для этого требуется использование измерительной линейки, с которой сравниваются аномальные доходы - никто не может знать, эффективен ли рынок, если он не знает, правильно ли модель определяет требуемую норму прибыли. Следовательно, возникает ситуация, когда либо модель ценообразования активов неверна, либо рынок неэффективен, но никто не может знать, что именно так.

Эффективность фондовых рынков коррелирует с количеством солнечного света в город, в котором расположена основная биржа.

Хотя исследования событий дробления акций согласуются с EMH (Fama, Fisher, Jensen, and Roll, 1969), другие эмпирические анализы выявили проблемы с гипотезой эффективного рынка. Ранние примеры включают наблюдение, что небольшие игнорируемые акции и акции с высокими отношениями балансовой стоимости к рынку (низкая цена / балансовая стоимость) (стоимостные запасы) имели тенденцию достигать аномально высокой доходности по сравнению с тем, что можно объяснить CAPM. Дальнейшие тесты эффективности портфеля, проведенные Гиббонсом, Россом и Шанкеном (1989) (GJR), привели к отказу от CAPM, хотя тесты эффективности неизбежно наталкиваются на проблему совместной гипотезы (см. критический анализ Ролла ).

Следуя результатам GJR и растущим эмпирическим свидетельствам аномалий EMH, ученые начали отходить от CAPM к моделям факторов риска, таким как 3-факторная модель Фама-Френча. Эти модели факторов риска не основаны должным образом на экономической теории (тогда как CAPM основана на современной теории портфеля ), а скорее построены на длинно-коротких портфелях в ответ на наблюдаемые эмпирические аномалии EMH. Например, фактор «малый минус большой» (SMB) в факторной модели FF3 - это просто портфель, который содержит длинные позиции по небольшим акциям и короткие позиции по крупным акциям, чтобы имитировать риски, с которыми сталкиваются небольшие акции. Считается, что эти факторы риска представляют собой некоторый аспект или измерение недиверсифицируемого систематического риска, который должен быть компенсирован более высокой ожидаемой прибылью. Дополнительные популярные факторы риска включают фактор ценности «HML» (Fama and French, 1993); "МОМ" фактор импульса (Carhart, 1997); Факторы ликвидности «ILLIQ» (Амихуд и др., 2002). См. Также Роберт Хоген.

Экономисты Мэтью Бишоп и Майкл Грин утверждают, что полное принятие гипотезы противоречит взглядам Адама Смита и Джон Мейнард Кейнс, оба считавшие, что иррациональное поведение оказывает реальное влияние на рынки.

Экономист Джон Квиггин утверждал, что «Биткойн, пожалуй, лучший пример чистого пузыря ", и что он дает убедительное опровержение EMH. В то время как другие активы, используемые в качестве валюты (например, золото, табак), имеют ценность, не зависящую от желания людей принять их в качестве оплаты, Квиггин утверждает, что «в случае биткойнов нет никакого источника ценности» и, следовательно, их цена должна быть нулевой или нулевой. бесполезный.

Тшилидзи Марвала предположил, что искусственный интеллект влияет на применимость теории гипотезы эффективного рынка в том смысле, что чем больше искусственного интеллекта внедряют компьютерные трейдеры на рынках в качестве трейдеров, тем эффективнее становятся рынки.

Уоррен Баффет также выступал против EMH, особенно в его презентации 1984 года «Суперинвесторы Грэма-и-Доддсвилля ». Он говорит, что преобладание ценных инвесторов среди мировых финансовых менеджеров с наивысшими показателями результативности опровергает утверждение сторонников EMH о том, что удача является причиной того, что одни инвесторы кажутся более успешными, чем другие.

Бертон Малкил в своей «Случайной прогулке по Уолл-стрит» (1996) утверждает, что «преобладание статистических данных» поддерживает EMH, но признает, что в данных достаточно «скрывающихся гремлинов», чтобы не допустить окончательного доказательства EMH.

В своей книге Реформация в экономике экономист и финансовый аналитик Филип Пилкингтон утверждал, что EMH на самом деле тавтология, маскирующаяся под теория. Он утверждает, что, взятая за чистую монету, теория делает банальное заявление о том, что средний инвестор не превзойдет среднерыночный показатель, что является тавтологией. Когда настаивают на этом пункте, Пинкингтон утверждает, что сторонники EMH обычно говорят, что любой реальный инвестор сойдется со средним инвестором при наличии достаточного количества времени, и поэтому ни один инвестор не превзойдет среднерыночный. Но Пилкингтон отмечает, что, когда сторонникам теории предоставляют доказательства того, что небольшое меньшинство инвесторов действительно побеждает рынок в долгосрочной перспективе, эти сторонники затем говорят, что этим инвесторам просто «повезло». Пилкингтон утверждает, что представление идеи о том, что любому, кто отклоняется от теории, просто «везет», изолирует теорию от фальсификации и, таким образом, опираясь на философа науки и критика неоклассической экономики Ганса Альберта, Пилкингтон утверждает, что теория снова становится тавтологией или псевдонаучной конструкцией.

лауреат Нобелевской премии Пол Самуэльсон утверждал, что фондовый рынок «микроэффективен», но не «макроэффективен». эффективный »: EMH гораздо лучше подходит для отдельных акций, чем для совокупного фондового рынка. Исследования, основанные на регрессионных диаграммах и диаграммах рассеяния, опубликованные в 2005 году, полностью подтвердили изречение Самуэльсона.

Питер Линч, менеджер паевого инвестиционного фонда в Fidelity Investments, который постоянно более чем вдвое увеличивал среднерыночные показатели, управляя Magellan Fund утверждал, что EMH противоречит гипотезе случайного блуждания, хотя обе концепции широко преподаются в бизнес-школах без видимого осознания противоречия. Если цены на активы рациональны и основаны на всех доступных данных, как предполагает гипотеза эффективного рынка, то колебания цен на активы не случайны. Но если гипотеза случайного блуждания верна, то цены на активы не являются рациональными.

Джоэл Тиллингхаст, также управляющий фондами в Fidelity, долгое время превосходивший эталонные показатели, написал, что основные аргументы EMH являются «скорее верно, чем нет», и он принимает «небрежную» версию теории, допускающую погрешность. Но он также утверждает, что EMH не является полностью точным или точным во всех случаях, учитывая периодическое существование экономических пузырей (когда некоторые активы резко переоценены) и тот факт, что оценивают инвесторов ( которые сосредотачиваются на активах по заниженной цене), как правило, опережали более широкий рынок в течение длительных периодов времени. Тиллингаст также утверждает, что даже стойкие сторонники EMH признают слабые стороны теории, когда активы значительно переоценены или занижены, например, вдвое или наполовину их стоимость согласно фундаментальному анализу.

финансовый кризис 2007–08 гг. привел к новому вниманию и критике гипотезы. Рыночный стратег Джереми Грэнтэм категорически заявил, что EMH несет ответственность за текущий финансовый кризис, утверждая, что вера в гипотезу заставила финансовых лидеров «хронически недооценивать опасность разрушения пузырей активов». Известный финансовый журналист Роджер Ловенштейн раскритиковал эту теорию, заявив, что «положительная сторона нынешней Великой рецессии состоит в том, что она может направить ставку в самое сердце академической среды, известной как эффективный рынок гипотеза ". Бывший председатель Федеральной резервной системы Пол Волкер вмешался, заявив, что «очевидно, что одной из причин недавнего финансового кризиса была неоправданная вера в рациональные ожидания [и] эффективность рынка». Один финансовый аналитик отметил, что «к 2007–2009 годам нужно было быть фанатиком, чтобы верить в буквальную истину EMH».

На ежегодной конференции Международной организации комиссий по ценным бумагам, состоявшейся в июне 2009 года, эта гипотеза в центре внимания. Мартин Вольф, главный экономический обозреватель Financial Times, отверг эту гипотезу как бесполезный способ исследовать, как рынки функционируют в действительности. Пол МакКалли, управляющий директор PIMCO, был менее резок в своей критике, заявив, что гипотеза не потерпела неудачу, но была «серьезно ошибочной» из-за пренебрежения человеческой природой.

Финансовый кризис заставил Ричарда Познера, известного судью, профессора права Чикагского университета и новатора в области права и экономики, отказаться от этой гипотезы. Познер обвинил некоторых из своих чикагских коллег в том, что они «спят у выключателя», заявив, что «движение по дерегулированию финансовой индустрии зашло слишком далеко, преувеличивая стойкость - способность к самовосстановлению - невмешательства. капитализм." Другие, такие как Фама, заявили, что эта гипотеза подтвердилась во время кризиса и что рынки стали жертвой рецессии, а не ее причиной. Несмотря на это, Фама признал, что «плохо информированные инвесторы теоретически могут ввести рынок в заблуждение» и что в результате цены на акции могут стать «несколько иррациональными».

Теория эффективных рынков применялась на практике в области исков по классу ценных бумаг судебных разбирательств. Теория эффективного рынка в сочетании с «теорией мошенничества на рынке » использовалась в судебных разбирательствах по классу ценных бумаг как для обоснования, так и в качестве механизма для расчета убытков. В деле Верховного суда, Halliburton v. Erica P. John Fund, Верховный суд США, № 13-317, было подтверждено использование теории эффективного рынка для поддержки коллективных исков по ценным бумагам. Судья Верховного суда Робертс писал, что «решение суда соответствовало постановлению в« Основном », поскольку оно допускает« прямые доказательства, когда такие доказательства имеются », вместо того, чтобы полагаться исключительно на эффективные теория рынков »